株価3万円台回復、エコノミストの予想は真っ二つ! 意外な大波乱要因は「中国」より「米国」?(1)

菅義偉前首相の「退陣」で一気に3万円台にまで急上昇した日経平均株価は、岸田文雄新政権の誕生でさらなる「ご祝儀相場」が続くかと思いきや、中国リスクや世界的なインフレ懸念も加わり、大失速だ。

いったい、3万円台に回復するのかどうか。エコノミストも、「年内に3万円台回復する」という楽観論と、「3万円台回復は来年以降か」という悲観論とで真っ二つに分かれている。シンクタンクのリポートを読み解くと――。

-

株価は3万円台まで上がるかどうか(写真はイメージ)

株価は3万円台まで上がるかどうか(写真はイメージ)

証券アナリストたちの「予想」はダウン傾向

「原材料や物流コスト増が企業収益を圧迫し、今後、株価急落ケースが相次ぐ。2022年(来年)以降の景気減速は鮮明で、日経平均の3万円回復は遠のいた」は、ニッセイ基礎研究所のチーフ株式ストラテジストの井出真悟氏だ。「日経平均3万円回復は来年以降に持ち越しか」(10月19日付)で、まず岸田文雄政権の誕生が、市場に失望感をもたらしたと指摘する。「岸田ショック」だ。

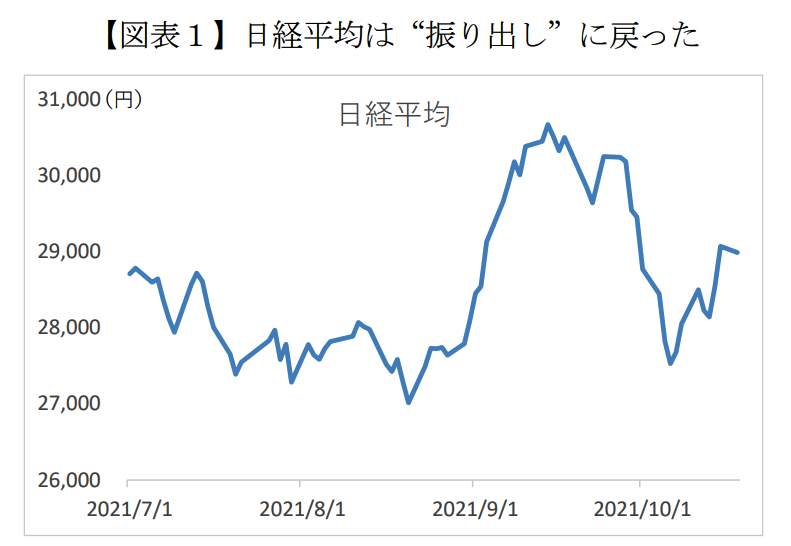

「菅義偉前首相の退陣表明をきっかけに急上昇した日経平均株価は、9月8日に約5か月ぶりに3万円台を回復した。自民党総裁選の序盤で河野太郎氏が優勢とみた株式市場では、『変化』を好む海外投資家が先物主導で一気に買い上げた。ところが総裁選の行方が見えてくると株価は失速し、わずか3週間で再び3万円割れ。新政権発足後も下げ幅を広げて、10月13日の終値は2万8140円となった。菅前首相が退陣表明する前日(9月2日)の終値2万8543円より400円ほど安く、『振り出し』に戻った格好だ=図表1参照。

中国不動産大手の債務問題や世界的なインフレ懸念など外部環境の悪化が重なったことが株価下落の主因とみられるが、さほど変わりそうにない日本の政治に失望した海外投資家が一転して売りに回ったことや、岸田首相が配当や株式売却益を対象とする金融所得課税見直しへの意気込みを示したことも影響したのは間違いない」

岸田首相はその後、金融所得課税見直しの後回しなどを表明したが、焼け石に水だった。物価高騰など外部環境がどんどん悪化し、企業収益を圧迫しはじめているからだ。

「原油や天然ガスなど資源価格の高騰や人手不足が企業収益を圧迫していることも株価にマイナスだ。WTI原油先物価格は一時83.25ドルと2014年10月以来、約7年ぶりの高値を更新した。世界的な経済再開で原油の需要が急拡大するなか、OPEC(石油輸出国機構)プラスが協調減産を緩和しない姿勢を続けているほか、原油の純輸出国である米国でハリケーン被害の影響から原油生産が追いつかないことも背景にある。原油のほぼすべてを輸入に頼る日本にとっては円安もコスト上昇に拍車をかける」

株価3万円回復は来年以降に持ち越す?

さらに井出氏が問題視するのは、これから本格化する企業の2022年3月期中間決算と株式市場の反応だ。

「多くの企業が業績見通しを引き上げると想定されるものの、引き上げ幅が市場の期待に届かず、株価が下落するケースが相次ぐ可能性が高まっている」

と指摘する。

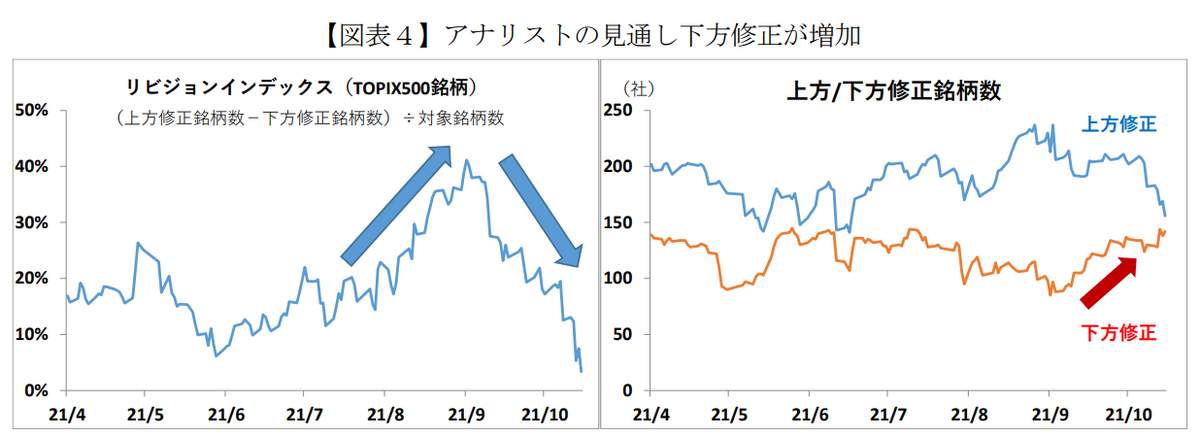

こうした事態にアナリストたちの「予想」も暗いものになっている。それを示唆するのが「リビジョン・インデックス」の動きだ。証券アナリストの企業の業績見通しがどのように変化しているかを指数化した。

アナリストの予想が上方修正した企業数の比率から、下方修正された企業数の比率を差し引いて算出される。プラスが大きいと、全体的に上方修正の勢いが高まっており、マイナスが大きいと逆になる。景況感を示す格好の指標となっている。

井出氏はこう続ける。

「世界的な景気回復を受けて8月までは上方修正が優勢だったものの、9月以降、リビジョン・インデックスが急速に低下した。内訳をみると上方修正が減っただけでなく下方修正が増えており、よりネガティブな内容だ=図表2参照。米国でも物価高騰が深刻化してきた。特に、日本と違って消費者物価も高騰していることは、FRBの政策変更に影響しうるため注意が必要だ。FRBは量的緩和の縮小(テーパリング)開始を11月にも決定する見込みで、これは既定路線になっている。

問題は利上げ開始時期と利上げペースが早まる可能性だ。株式市場では『22年末~23年初頭に1回目の利上げ』がコンセンサスとなっている。だが、仮に米消費者物価が騰勢を強めることがあれば、『利上げ前倒し観測』が市場で浮上するかもしれない。その場合、高値圏にある米国株は急落、日本株も悪影響を受けるだろう」

そして、こう結んでいる。

「たとえ世界的な物価高騰がひと段落し、スタグフレーション(景気停滞と物価上昇が同時進行する状況)は回避できたとしても、半導体などの供給制約が直ちに解消する見込みは少ない。OECD(経済協力開発機構)やIMF(国際通貨基金)は経済成長率の見通しを引き下げた。経済ファンダメンタルズの減速モードが鮮明となった以上、日経平均株価の3万円回復は来年以降に持ち越す可能性が高まっている」

(福田和郎)