日銀「指値オペ」で円安加速! なぜ?あえて物価高の痛みで賃上げ狙い?...エコノミストの指摘とは

日本銀行が2022年3月29日、「指値オペ」に踏み切った。日米金利差が拡大して円安が進行、国債金利が上昇したためプラス0.25%の固定金利で無制限に買い入れるものだが、かえって円安が加速しかねない。

参議院選を前に物価高を抑えたい岸田文雄政権と対立してまで円安を容認する日銀の狙いはどこにあるのか。

国民にあえて物価高の痛みを与えて、賃上げの動きを加速させる――そんな意外な狙いがあると指摘するエコノミストもいるが......。

-

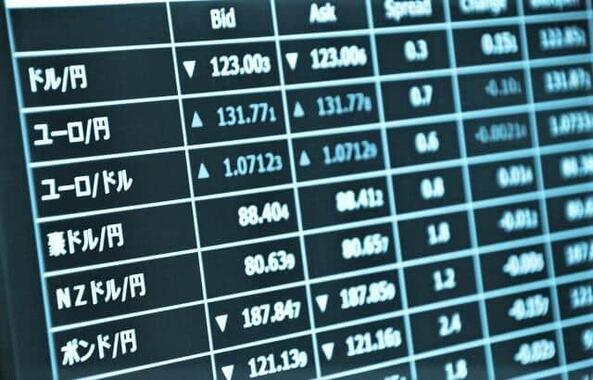

円安が進む為替相場

円安が進む為替相場

経済界「円安を容認する政策でいいのか、議論すべき」

2022年3月29日、日本銀行による3日連続「指値オペ」が始まったが、円安に対する懸念の表明が政府、経済界から相次いだ。

報道によると、鈴木俊一財務大臣は「不用意な発言で影響を与えてはいけないのでコメントは控えたい」としながらも、「悪い円安にならないよう注視したい」と述べた。松野博一官房長官は「為替の安定は重要であり、急速な変動は望ましくない」と指摘。急速に円安が進んで物価高を後押しする情勢に、政府当局者がかなり神経質になっていることがうかがえる。

経済界はよりストレートに批判を表した。経済同友会の櫻田謙悟代表幹事は記者会見で「為替は現在の水準が適切だとはとても思えない」と発言。日本鉄鋼連盟の橋本英二会長(日本製鉄社長)は「完全な入超。(鉄鋼メーカーの)収益力に打撃を与える」「円安を容認しておく政策でよいのか、真剣に議論すべきだ」として「悪い円安」の是正が必要との考えを示した。

こうしたなか、翌3月30日、日銀の黒田東彦総裁が岸田文雄首相と官邸で会談した。黒田総裁は記者団にロシア情勢などについて話し、為替に関して特別な話はなかった、と説明。ただ、為替に関しては「基本的に経済のファンダメンタルズを反映して安定的に推移することが望ましい」という自身の考えを首相に伝えた、と述べるにとどめた。

「日銀の神通力も落ちた」...

しかし、エコノミストの間では、今夏の参議院選挙を前に何とか物価高を抑えたい政府と、金融緩和を続けたい日銀との間で経済・金融政策めぐり齟齬が生じており、日銀が追い込まれ始めた、という見方が多い。

日銀が始めた指値オペは円安をますます加速されるリスクがあり、「日銀の神通力(影響力)も落ちた」と批判するのは野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏のリポート「長期金利上昇と円安進行のディレンマに陥り追い込まれる日銀と短観の注目点」(3月31日付)の中で、日銀が置かれた現状をこう分析した。

「3月29日から31日の連続指値オペを決めてもなお、10年国債金利は目標レンジの上限であるプラス0.25%近くに高止まりし、その影響で超長期の金利も上振れしていることから、日本銀行はすべての手段を総動員して、長期金利の上昇を容認しない姿勢を示した」

「最後の手段、伝家の宝刀とも言える連続指値オペを打ち出してもなお、長期金利が思ったように下がらないことに慌てて、日本銀行は手持ちの手段を総動員したように見える」

木内氏は、日銀はディレンマに陥りはじめている、と指摘する。

「長期金利が思ったよりも下がらないのは、いずれ日本銀行は長期金利の上昇を容認するとの観測が燻(くすぶ)っているから」であり、「米国では3月に利上げを決めた米連邦準備制度理事会(FRB)が、この先利上げのペースを加速させるとの観測が強まっている」。その過程で米国の長期金利は一段と上昇する可能性が高い。

そして、「その中で、日本銀行が10年国債金利の上昇を厳格に抑える政策を維持すれば、ドル円は1ドル130円を大きく超えて、どこまで円安が進むか分からない状況に至るリスクが出てくる」と警告するのだ。

さらに木内氏が懸念を示すのは、政府VS日銀の関係悪化だ。

「黒田総裁は、『円安は全体としては日本経済にプラス』との発言を繰り返しているが、原油高など物価高の弊害を強く感じている政府、産業界、国民はこの見方に違和感を持ち、円安を容認する日本銀行への批判を潜在的に高めているだろう」「政府・与党は、物価高を助長する『悪い円安』が続けば、夏の参院選にも悪影響が及ぶことを警戒し始めているのではないか」

「また、円安と金融政策を巡って、政府と日本銀行の関係がギクシャクすれば、政府が『より柔軟な政策姿勢を持つ人物が新総裁に適任』と考えるなど、来春の日本銀行の総裁人事にも影響が出てくる可能性がある」

と、指摘した。

「岸田政権の財政出動対策も返って物価上昇に」

同じく、「物価対策に財政出動で応じようと岸田政権の経済政策と、円安に対して寛容な姿勢をとる日銀の金融政策は矛盾する」と、両者の対立を指摘するのは、第一生命経済研究所の首席エコノミスト熊野英生氏だ。

熊野氏のリポート「弾みがつく円安の行方~日銀の指値オペが後押し~」(3月30日付)のなかで、「不可解なポリシーミックス」だとして、こう説明する。

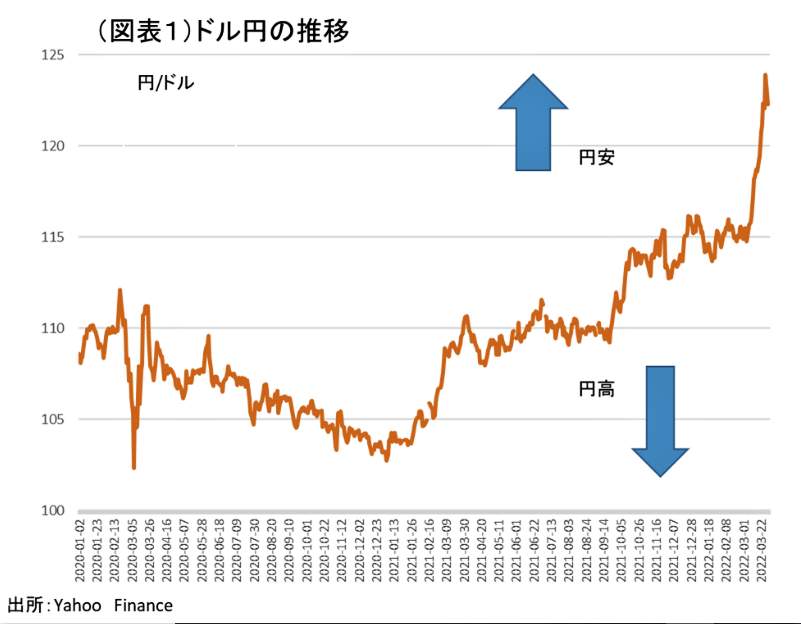

3月上旬に1ドル115円前後だったところから、3月下旬には一時125円まで進んだ=図表1参照。岸田文雄首相は3月29日、4月末までに物価高対策を柱とする緊急経済対策をまとめるよう、閣僚に指示。一方、日銀は29日から指値オペを開始している。

「その食い違いを少し丁寧に説明すると、岸田政権は参議院選挙を前に、物価上昇が国民生活を脅かすと恐れている。日銀は、何もしなくても消費者物価が前年比2%に達するとしても、さらなる円安があったほうがよいと考えて、日本の長期金利の上昇を、0.25%を上限として抑えにかかる。円安が輸入物価を押し上げることを日銀は歓迎しているのだろう」

この構図は、日銀が物価上昇に寛容で、岸田政権は物価上昇に頭を悩ませており、明らかに姿勢が食い違っている。しかし、経済分野の専門家からみると、両者とも物価上昇に拍車をかける点では同じ図式だというのだ。いったい、どういうことか。熊野氏はこう解説する。

「政府が物価上昇に財政出動で応じると、かえって需要刺激になって物価上昇が加速することになる。(中略)筆者から敢えて言えば、岸田政権のポリシーミックスは、金融緩和+財政刺激という物価押し上げの構えになる。物価上昇が加速すると、ますます財政出動で応じるのだろうか。そして、さらに国内発の物価上昇圧力が高まると、通貨安が起こるという悪循環になる。経済学の知見は、そう教えてくれる」

では、どうすればよいのか。

「本来は政府・日銀が口先介入を行って、『これ以上の円安は望まない』と情報発信すれば、いくらか円安は押し戻されるはずだ。しかし、日銀の連続指値オペは、そうした考えとは違うものだろう」「日銀の意図を深読みすると、4月以降の消費者物価上昇をもっと押し上げたいということだろう。(中略)日銀は、たとえ国民が感じる物価上昇の痛みが起きたとしても、仕方がないと割り切っていることになる」

それにしても、「物価上昇の痛み」を容認する日銀の狙いは何か。熊野氏はこう推測する。

「日銀は(中略)物価トレンドを上向かせるツールは、円安を通じた刺激効果しかないと考えているのだろう。確かに、政府の賃上げ促進にも、さらなる円安の後押しがあるとプラスに働く。勤労者が円安の痛みを強く意識するほど、賃上げの要求を強めるから、円安は必要悪ということになる。筆者は、そこまで円安に期待していると考えなければ、今、なぜ日銀が敢えて連続指値オペに動くのかという説明が付かないと考える」

円安進行問題の本質は「賃金の下落」

日銀が、あえて国民に「物価の痛み」を与えてまで賃上げを図っているかどうかは別にして、今回の円安進行問題の本質は「賃金の下落」であると強調するのは、ニッセイ基礎研究所上席エコノミストの上野剛志氏だ。

「まるわかり『実質実効為替レート』~『50年ぶりの円安』という根深い問題」(3月30日付)のなかで、上野氏は「円の実質実効為替レート」を柱に分析を進めている。

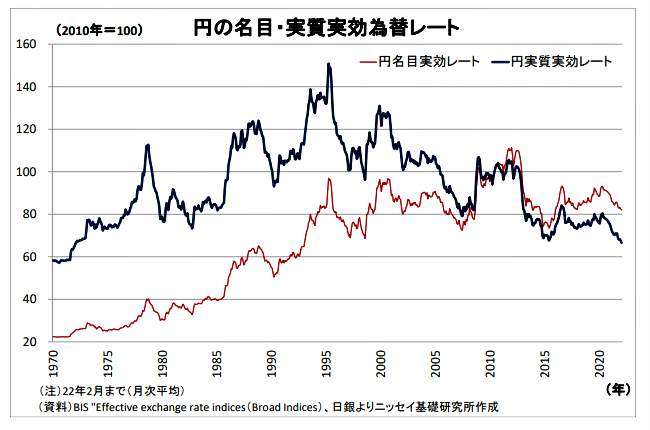

「実質実効レート」とはザックリ説明すると、「通貨の実力」あるいは「内外の物価格差を考慮した円の実質的な価値」のこと。その円の実質実効レートが現在、約50年ぶりの低水準にまで下落し、悪影響への懸念が高まっているという=図表2参照。これ見ると、1995年4月にピークの150.84ポイントを付けたあとは長期下落基調にあり、現在、1970年の60ポイント前後に近づいていることがわかる。それだけ「円の実力」が落ち込んでいるわけだ。

円の実質実効レートが下落すると、経済面ではマイナスとプラスの効果が表れる。マイナスの影響としては、輸入コストが増加し、商品への価格転嫁が進まない場合には企業収益の悪化要因となる。転嫁が進んだ場合にも、消費者物価の上昇を通じて家計の実質所得・購買力を押し下げる要因になる。

一方、プラスの影響としては、輸出コストが減るため、輸出産業が多い日本企業の収益が改善する。株価が上昇して、株を多く保有する富裕層を中心に消費が増える、といった案配だ。

では、いったい、現在の円安進行はマイナスなのか、プラスなのか。エコノミストの間でも議論が分かれるところのようだが、「問題の本質はそこではない!」と上野氏は指摘するのだ。

「円の実質実効レート下落は(中略)『トータルで見てプラスなのか、マイナスなのか』という議論が最近よく見受けられる。例えば、日銀は今年1月の展望レポートで実質実効レート下落の実質GDP(国内総生産)への効果について検証を行い、『近年も含め、統計的に有意にプラスである』と結論づけている。しかし、『トータルでプラス』だからといって問題がないわけではない」

「たとえ、実質実効レートの下落によって輸出採算が向上して設備投資が活発化し、GDPが押し上げられたとしても、家計の実質賃金が押し下げられて消費が低迷するのであれば、バランスを欠き、経済の好循環や国民生活の改善も見込めない。実際、日本の賃金は名実ともに低迷が顕著だ」

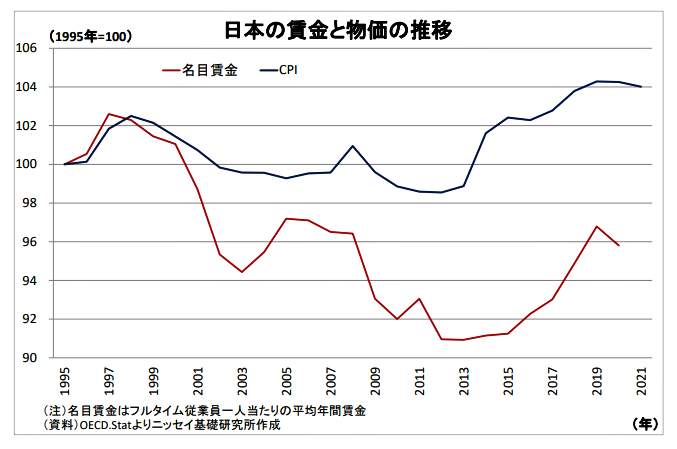

つまり、問題は賃金がどんどん下落している、ということだ。図表3は日本の賃金が「名目」でも下がっていることを示している。OECD(経済協力開発機構)が算出した日本の1人当たり名目賃金は、1995年から2020年にかけて4.2%減少した。この間、消費者物価(CPI)は4.0%上昇しているから、実質賃金は約8%下落したことになる=再び、図表3。

上野氏は、こう指摘する。

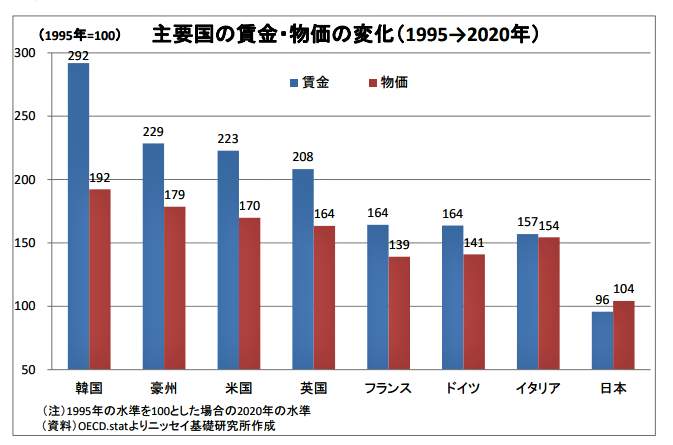

「先進主要国では、同じ期間の賃金上昇率が物価上昇率を上回り、実質賃金が大幅なプラスとなっているが、日本だけ賃金低迷ぶりが際立っている(図表4参照)。また、我が国では、この間に社会保険料が大きく増加しているため、手取りベースの賃金はさらに減少していることになる」

円安で潤った輸出産業ほど「内部留保」で貯め込み

なぜ、日本だけが突出して実質賃金が下がっているのか。

上野氏は、賃金の原資となる企業の稼ぎである「付加価値」と、それを人件費に回す「労働分配率」に注目した。いずれも、1995年度の水準に比べ伸び悩んでいた。ところが、この間に配当金と社内留保(内部留保へ回す利益)の付加価値に占める割合が明確に上昇していた。つまり、従業員の賃上げに回す分を、企業は株主への配当と社内の「貯金」に回していたわけだ。

「特に付加価値増加率の高かった自動車、生産用機械では、配当金と社内留保の比率が全体よりも大きく上昇している。このことから、この間に日本全体として人件費の増加が抑えられる中で、株主への配当や内部留保の蓄積に対して優先的に付加価値の分配が行われており、とりわけ付加価値増加率が高かった輸出産業でその傾向が強かった様子がうかがわれる」

とくに、円安のプラス効果で潤うはずの輸出産業が、従業員に還元せずに貯め込んでいたというのだ。これでは、経済の好循環は期待できない。上野氏はこう結んでいる。

「賃金が持続的に上昇に向かえば、経済の好循環が起こり、予想物価上昇率の上昇や需給ギャップの改善を通じて、物価上昇率も底上げされるだろう。その後、持続的な物価上昇を受けて日銀が金融緩和の出口戦略を開始すれば、名目実効レートが上昇して実質実効レートも持ち直すことが期待される。これまで出来てこなかっただけに難易度は高いが、目指すべき理想形として念頭に置いておきたい」

(福田和郎)