「これほどインフレが加速?」ウォール街パニック! エコノミストはどう見る?...米国経済が陥る今後のシナリオとは

「インフレが予想以上に加速している!」。米ウォール街に衝撃が走った。2022年7月13日に発表された米国の6月の消費者物価指数(CPI)が市場の予想を上回る悪い数字だったのだ。

今後、インフレ退治に必死のFRB(連邦準備制度理事会)の利上げが0.75%ではなく1%もあり得ると市場は動揺、7月13日の株価は一気に下落した。

いったい、米国経済はどうなるのか。エコノミストの分析を読み解くと――。

-

下落が続くニューヨーク証券取引所

下落が続くニューヨーク証券取引所

賃金と物価上昇のイタチごっこが止まらない

「非常に悪い」

「良い意味でのサプライズがあるような気がしていたが、実際は違った」

「『良いニュースは悪いニュース』的な考え方は、インフレ減速の兆候が見られるまで投資家のマインドに根強く残るだろう」

――7月14日付ブルームバーグは、ウォール街の住民たちのショックの様子をこう伝えた。

米労働省が7月13日発表した6月の消費者物価指数(CPI)は、前年同月より9.1%上昇した。市場予想の中央値(8.8%)を上回ったばかりか、9%台の上昇率は1981年11月以来、約40年半ぶりだ。3か月連続で8%台の上昇が続いていた米国のインフレがさらに加速したかたちだ。

とくに、物価高をけん引するガソリンの上昇率は6月に6割近くの59.9%となり、5月から10ポイント以上拡大した。米国民の不満が高まるなか、11月に中間選挙を控えるバイデン米大統領は7月13日、CPIの発表を受けた声明の中で、「許容できないほど(伸び率は)高いが、(6月下旬以降のガソリン値下がりが反映されない)古い数字でもある」と強調し、政権批判への予防線を張るありさまだった。

エコノミストたちはどう見ているのだろうか。

日本経済新聞(7月14日付)「米消費者物価指数9.1%上昇 6月、40年半ぶり高水準」という記事につくThink欄の「ひと口解説」コーナーで、みずほ証券 チーフマーケットエコノミストの上野泰也氏は、「6月の消費者物価指数が総合で前年同月比+9%台に乗せたのはショッキングだった」と驚きを表したうえで、今後については、「FRBが警戒するのは、人々のインフレ期待が上放れて、物価目標2%より相当高いところにシフトしてしまうこと。仮にそうなると、インフレ体質が米経済に根付いてしまいかねない」と警戒する。

同欄では、日本経済新聞社特任編集委員の滝田洋一記者も、「マーケットにはCPIショックが走っています。市場では、7月27日のFOMC(連邦公開市場委員会)での『1%利上げ』を全体の4分の3が予想することに。インフレ下の景気後退つまりスタグフレーションの懸念が広がっています」としたうえで、

「米景気には後退の兆しが現れているのですが、賃金の上昇圧力は衰えません。6月の雇用統計で平均時給の伸びは依然5.1%でした。(中略)賃金と物価のイタチごっこは止まらない。金融引き締めがさらに強まりかねない。そうみて金相場が1700ドル近辺まで急落したのが印象的です」

と懸念を示した。

「楽観」から「最悪」...4つあるシナリオのうち現状は?

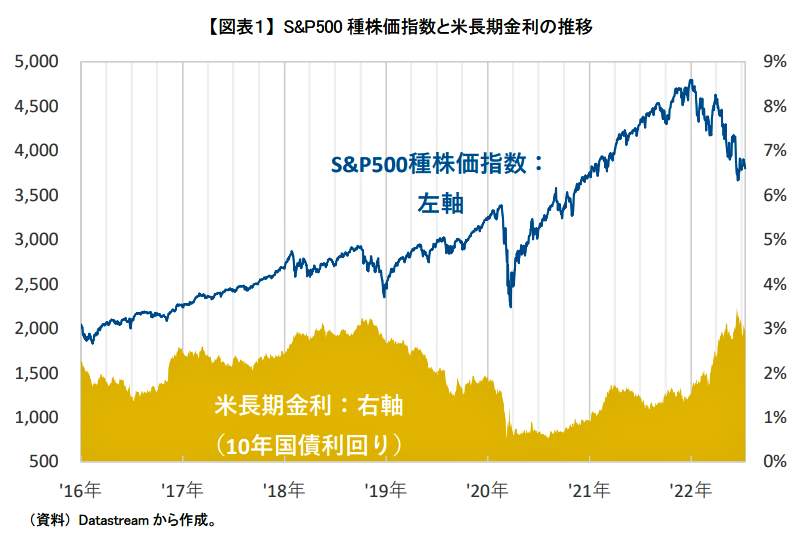

ニッセイ基礎研究所准主任研究員の前山裕亮氏は、リポート「米国株式、4つのシナリオ」(7月14日付)の中で、S&P500種株価指数と長期金利の推移(図表1参照)、米国株式のリスク・プレミアム(金融商品のリスクの度合い)などを分析した結果、今後の米国経済の動きについて次の4つのシナリオを予想した。

(1)「インフレ収束、景気堅調」シナリオ=最も楽観的なシナリオ。長期金利が横ばい、株式リスク・プレミアムも横ばい。

(2)「インフレ長期化、景気堅調」シナリオ=これまでと同様に、長期金利の上昇が株価の重しとなる。株式リスク・プレミアムが横ばいとなるが、長期金利の上昇に伴って予想PER(株価収益率)が低下する。

(3)「インフレ収束、景気後退」シナリオ=景気後退に株式リスク・プレミアムの上昇とEPS(1株当たりの純利益)の低下によって、株価が下落する。ただし、インフレが落ち着くため、金融緩和期待から長期金利が低下しやすくなり、そのことがある程度は株価を下支えしてくれる。

(4)「インフレ長期化、景気後退」シナリオ=インフレと景気後退が同時に起こるスタグフレーションとなる。インフレが鎮静化しないと、金融緩和に舵を切りにくいため、(3)と比べて金融政策のサポートが期待できない。

そして、前山氏は、「6月上旬までは(1)の『インフレ早期収束、景気堅調』がメイン・シナリオだったが、6月中旬以降は(3)がメイン・シナリオとなっている。(4)の『インフレ長期化、景気後退』については現時点ではあくまでもリスク・シナリオといった感じ」としたうえで、こうアドバイスする。

「いずれにしても米国株式については楽観視できる状況ではなく、改めて現状の保有資産でリスクを取り過ぎてないかどうかについて、今一度、ご自身で確認することをおすすめする」

株式相場は年末にかけて落ち着きを取り戻す?

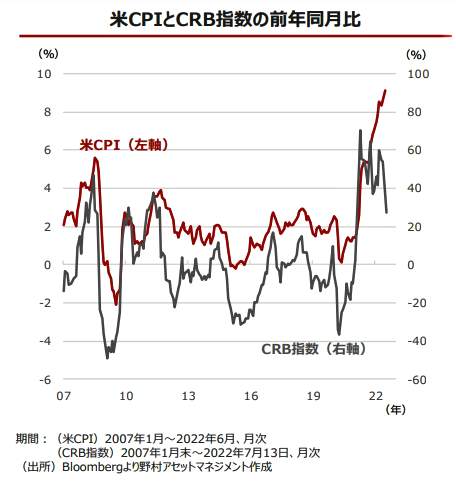

一方、米国のインフレも今後鈍化していくのではないかと見るのは、野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。石黒氏のリポート「米国の物価上昇は今後鈍化に向かう公算も」(7月14日付)では、米消費者物価指数(CPI)とともに国際商品先物指数(CRB)の推移グラフに注目した=図表2参照。

CRB指数は代表的な商品先物指数の1つで、原油や金、銀、アルミニウム、トウモロコシ、大豆など19商品で構成されており、世界の物価の動向を示す指標として使われている。

グラフを見ると、CRB指数は6月に入り、下降カーブを描いている。そして、石黒氏はこう指摘する。

「最近の物価上昇加速の主因となってきたエネルギー価格の伸びが今後鈍化に向かう可能性が高まってきたことも、米国のインフレの先行きを見る上で支援材料といえます。商品価格の総合的な動きを示すCRB指数は世界的な景気減速に伴う需要減少懸念から、6月の高値から15%超下落しているほか(再び、図表2参照)、全米ガソリン平均小売価格も同様に8%近く下落しており、エネルギーに起因した物価上昇に今後歯止めがかかることを示唆しています」

「CRB指数の前年同月比は伸び率が低下傾向にあることを考えると、同指数と連動傾向があるCPIも今後伸び率が鈍化に向かうと考えられます。実際にそうなってくれば、FRBの金融引き締めの手綱が緩むことも想定され、米国株相場は年末にかけて徐々に落ち着きを取り戻すとみられます」

投資ゲームは「もぐら叩き」から「チェス」に

さて、では今後の投資はどうしたらよいのだろうか。

シュローダー・インベストメント・マネジメントのグループCIOマルチアセット運用・グローバルヘッドのヨハナ・カークランドさんは、リポート「もうそろそろ(底に)到達したのか?」のなかで、「これから魅力的な投資タイミングが始まる」とアドバイスする。

カークランドさんは、

「子供と一緒に旅をしたことのある人なら、長距離の旅で、『まだ着かないの?』と聞かれることがあるでしょう。私の7歳になる娘も、よくこの質問をします。そして、ふと足元の市場環境でさまざまな投資判断をする中で、私自身の問いが娘に似ているということに気づかされました。(中略)その問いに対する、現時点での私の答えは『まだ』です」

と述べたあと、これまでの金融緩和下での高い利回りやリターンを求める投資は「モグラ叩き」だったと強調する。

「『モグラ叩き』はご存じのように、一か所でもぐらを叩くと、そのもぐらは消えますが、別の場所に別のもぐらが出現する、というゲームです。市場に置き換えていえば、利回りが得られそうな気配がすると、マイナス金利から逃れようと投資家の資金が大挙して流入してくるようなものです」

しかし、FRBが金融引き締めに舵を切った現在、「もぐら叩きゲームからチェスゲームに移行したといえる」という。そして、こう結ぶのだった。

「最も魅力的な投資タイミングは、『景気回復』局面ではなく、『景気後退』局面に往々にして出現する傾向があります。したがって、今後数か月で成長見通しが暗くなったとしても、弱気になり過ぎないようにする必要があると考えます。(中略)『もうそろそろ(底に)到達したのか?』という問いではなく、『次(の目的地)はどこか?』という問いを始められる市場環境になってほしいと思います」

(福田和郎)