円安加速、1ドル=140円台! エコノミストが指摘「経済悪化はより深く、より長くなる」...だが、物価対策のとっておき「錬金術」がある!?

円安加速が止まらない。2022年9月1日、為替レートはついに1ドル=140円の大台にのった。1998年8月以来、24年ぶりの円安水準だ。

いずれ輸入コストの上昇が、企業や家計の痛みをさらに増大する。いったい、日本経済、いや世界経済はどこへ行くのか。

エコノミストの分析を読み解くと、この円安のデメリットをメリットに転じて物価高対策に使う、とっておきの「錬金術」があるというのだが......。

-

株価が続落するニューヨーク証券取引所

株価が続落するニューヨーク証券取引所

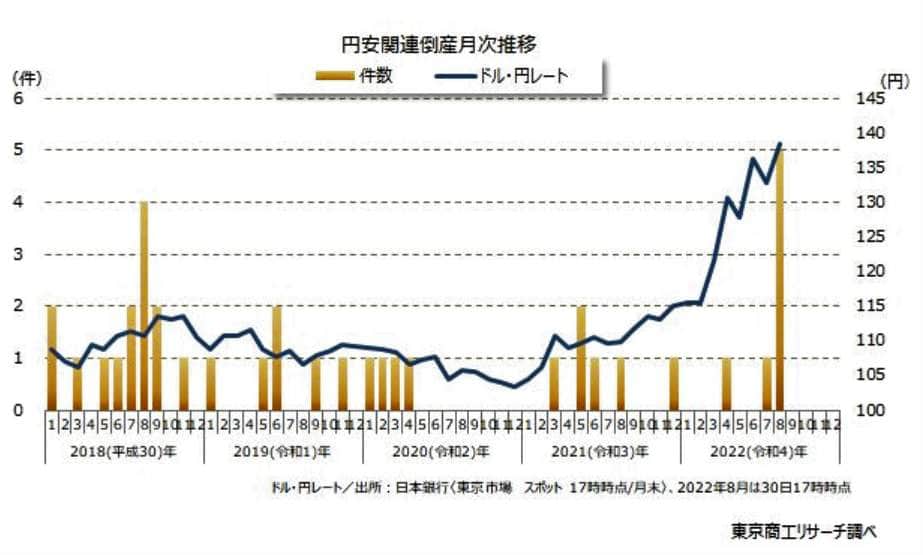

8月に入り、「円安倒産」する企業が急増

急速に進む円安の打撃を受けて、今後倒産する企業が増える恐れがある。

東京商工リサーチが2022年9月1日に発表した調査「8月は『円安』関連倒産が5件発生 累計7件、2021年の年間6件を超す」によると、8月の「円安」関連倒産は、今年最多の5件(前年同月1件)発生した。これで2022年1~8月累計は7件に達し、2021年の年間(1~12月)の6件を超えた=図表1参照。

7月29日には1ドル=132円台と、いったん円安に歯止めがかかったかにみえた。ところが、パウエルFRB(米連邦準備制度理事会)議長が8月26日に「景気が犠牲になっても...」と厳格なタカ派色をみせたことで、円安が一気に加速。8月30日には1ドル=138円台をつけ、ひと月あまりに、6円も円安が進んだことが響いたようだ。

東京商工リサーチでは、

「コロナ禍の急激な業績悪化に加え、原油高や円安、ウクライナ情勢などで物価が上昇している。この状況では中小企業の資金繰りへの悪影響が懸念され、倒産の押し上げ要因になりつつある」

と警戒を強めている。

1ドル=140円の大台を突破した急激な円安。エコノミストたちはどう見ているのか。

ヤフーニュースのヤフコメ欄では、三菱UFJリサーチ&コンサルティングの主席研究員小林真一郎氏が、

「米国では9月20~21日に開催されるFOMC(連邦公開市場委員会)でFRB(連邦準備制度理事会)が0.75%と大幅な利上げに踏み切るとの見方が強まっている一方、日本銀行は金融緩和を継続し、円の下落を事実上黙認する姿勢を堅持しています。このため、両国の金利差がさらに拡大するとの思惑が高まっていることが、円の下落の直接の原因です」

と説明。つづけて、

「政府、日本銀行とも急速な円安は望ましくないとの考え方を示しており、今回も円安をけん制する発言が出ると予想されます。もっとも、口先での介入にとどまればインパクトに乏しく、円の下落に対してあまり効果があるとは思えません。金利を引き上げてまで円安を止める意志がないと市場に見透かされれば、円の下落が加速する可能性があります。自国通貨を本気で守る意思があるのかどうか、政府、日本銀行の姿勢が改めて問われる局面に来ています」

と、政府と日本銀行の無策ぶりを懸念した。

「バイ・マイ・アベノミクス」いまや懐かしいフレーズに...

同欄では、第一生命経済研究所首席エコノミストの永濱利廣氏もこう指摘した。

「これは円安というよりもドル高ですね。元々、先週のジャクソンホールのシンポジウムでFRBのパウエル議長が先行きの利上げに対して前向きな発言をしてドル高が進みやすい地合いのなかで、昨晩(9月1日)8月分のISM製造業景況指数が公表され、全然景気が減速していない結果となったことを受けてドル高に拍車がかかった格好です。さらにドル高が進むか一旦落ち着くかは今晩(9月2日)の米雇用統計次第でしょう」

同じく、時事通信社解説委員の窪園博俊記者も、

「円安・ドル高が進行したのは、FRBが金融引き締めを継続する一方、日銀が金融緩和を堅持する、という日米金融政策の方向性の違いのほか、日本の貿易収支が赤字となり、為替売買の需給がドル買い・円売りが優勢になりやすい、といったファンダメンタルズに変化がないためです」

と、日米の金利差の拡大に原因があると指摘したうえで、

「ドル買い・円売りのファンダメンタルズに変化がないこと、チャート的には、7月中旬以降の下げを取り戻して上向きのベクトルになっており、なおトレンドとしては、円安・ドル高が進みやすい、と見込まれます」

と、今後も円安が進行すると予測した。

日本経済新聞(9月1日付)「円、24年ぶり安値を更新 139円台後半に下落」という記事につくThink欄の「ひと口解説」コーナーでは、ソニーフィナンシャルグループ執行役員兼金融市場調査部長の尾河真樹氏が

「パウエル議長のジャクソンホールの講演に加え、FRB高官からのタカ派発言が相次ぐなか、10年物の期待インフレ率(ブレークイーブンインフレ率)が講演前の2.6%付近から、2.4%台まで低下した。同時に名目金利(10年債利回り)が3.2%まで上昇。これにより名目金利から期待インフレ率を除いた米実質金利は講演前の0.4%から0.8%へと上昇した。足下のドル上昇はこれが背景だ」

と指摘したうえで、やはり、

「パウエル議長が述べた通り、米景気の過熱を抑えるとなると、潜在成長率の1.8%付近、少なくとも1.5%付近までは実質金利を引き上げる必要があるだろう。とすれば、ドルの堅調地合いは当面続くことになりそうだ」

と、今後も円安が進むとみている。

一方、同欄では、法政大学経済学部の小黒一正教授(財政学)が、大胆な金融緩和策で円高から円安に誘導した「アベノミクス」時代と比較して、こんな嘆息をもらした。

「政策評価は一定の年数が過ぎないと難しいと思いますが、『Buy my Abenomics』というフレーズが懐かしいです。1ドル70円台の時代と異なり、1ドル140円なら、海外ファンド等は、日本の資産を半分の値段で買えますね」「日米間の金利差に対する拡大圧力は続きます。為替の予測は容易ではないですが、当分の間は、円安モードの圧力が継続するのではないでしょうか」

米国経済の悪化、深刻な事態に陥ったらどうなるか?

さて、今後の世界経済はどうなるのだろうか――。

「米国経済の景気悪化は過去と比べてより深く、より長くなるだろう」とみるのは、野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内登英氏はリポート「1ドル140円超が視野に入るドル円レートとFRBの利上げ姿勢の展望」(9月1日付)のなかで、何が何でもインフレを抑え込もうとするFRBの強いタカ派姿勢が今後、米国経済を下振れさせるとみる。

「FRBのタカ派色が強い政策姿勢、連続した利上げ策は、年内で概ね一巡してくるのではないかとみておきたい。そうなれば、ドル円レートは1ドル140円を超えても、140円台後半、あるいは150円までは容易には進まない。

この先、景気減速観測が広がっていけば、市場のインフレ期待は現在のプラス2.5%程度からプラス2.0%、あるいはそれ以下まで低下していくだろう。しかし、FRBのインフレ警戒は簡単には解除されない可能性が高いことから、FRBは利上げを停止しても利下げに転じるまでには時間がかかる、あるいは利下げに転じてもそのペースはかなり緩やかになりやすいだろう。

そうした中、実質政策金利は一段と上昇してしまい、ダメ押し的に景気を一段と悪化させることになる。この点を踏まえれば、米国経済の悪化は過去の通常の悪化局面よりもより深く、あるいはより長くなりやすいと言えるのではないか」

では、米国経済の悪化が深刻な事態に陥ったらどうなるのか。米国株の大幅な下落とともにドル安を招き、今度は円高に転じるというのだ。

「3月に始められた急速な利上げは、実際には、既に終盤戦に入ってきたと考えておきたい。景気、物価情勢、あるいはFRBの政策姿勢の転換を受けて、足元で進む長期金利の上昇と円安ドル高の流れは、この先、突然方向を変えることもあり得るだろう。為替市場は年内にも急速な円の巻き戻しの動きに転じ、来年には120円台に入っていく可能性も視野に入れておきたい」

世界第2位の保有外貨を「錬金術」の元手に

いずれにしろ、日本経済も米国経済の大混乱に引きずり込まれそうだが、目下の緊急課題である急速な円安にともなう物価高に打つ手はないのか。

「物価対策のためのとっておきの錬金術がある」と指摘するのは、第一生命経済研究所首席エコノミストの熊野英生氏だ。

熊野氏のリポート「物価対策のための錬金術~原油・電気ガス・小麦価格を下げる方法~」(9月2日付)によると、「錬金術」の元手となるのは1.3兆ドル(約182兆円)もの日本の外貨準備だ。

熊野氏は「筆者は、物価対策として外貨準備1.3兆ドルを活用することが可能だと考える」として、こう説明する。

「原油など鉱物性燃料、小麦など穀物の輸入業者に、外為特会から国際協力銀行を経由して、輸入代金のドルを貸し付ける。そして、返済時は簿価に換算した円資金とする。輸入業者はこの仕組みで簿価と時価の差額分だけ、販売価格を引き下げられる」

「簿価(帳簿価額)」とは「帳簿上ではいくらなのか」を表す会計上の用語。一方、「時価」とは「その時売ったら、いくらになるのか」を表す用語だ。補足すると、この2つは、不動産や外国為替など、変動が大きい資産取引でよく使われる。

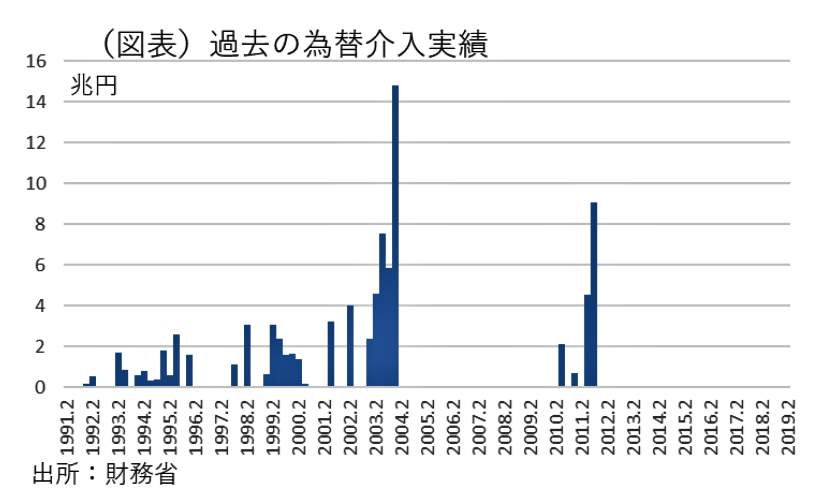

日本の外貨準備保有残高は1兆3230億ドル。中国に次ぐ世界第2位で、これを活用しようというのだ。過去に、日本政府はこの保有外貨を使って、為替介入を試みたが(図表2参照)、熊野氏の方法はそれとはまったく違う。具体的にはこうだ。

「物価対策の考え方は、円安デメリットを円安メリットでどう消すかに頭をひねることである。すなわち、輸入物価の上昇に対して、どうにか外貨資金の収入増や円安差益を充てることができないかという仕組みを考える」

「おそらく、外貨準備の取得時点での平均為替レート(簿価)は1ドル108円程度になるだろう。これらの政府の保有外貨は、1ドル140円になったときの含み益(時価―簿価)が従来よりも大きくなると予想される。取得元本の約3割が含み益になる可能性がある」

「日本の外貨準備から得られる運用利益は年間約6.4兆円という規模に増える計算だ。(中略)筆者が伝えたいのは、円安デメリットを打ち消すために、この外貨準備というストック面での利得を何とか有効活用すればよいのではないかという切り口である」

保有するドルを売却しないで、含み益を得る方法とは?

ただし、問題がある。

「日本が一気に1.3兆ドルの外貨を売却して差益を得ようとすると、ドル安円高が起こる。外貨準備の運用資産である米国国債を売却することも、米長期金利の上昇要因になる」

そこで、解決策がこれだ。

「では、日本政府が保有するドルを売却しないで、含み益を得ることはできないものだろうか。その方法があるとすれば、随時、ドル建てで輸入をしている事業者に対して、輸入代金を外貨準備から貸し付けることだ。(中略)

商社、石油元売り、電力会社に対して、外貨準備の資金を国際協力銀行経由で貸し付けて、そのドルで支払いを行う。差益を得るためには、そのドルの返済方法を工夫する。事業者に対して、円資金で返済することを条件にして、返済額の円資金は適用為替レートを外為準備のドルの取得価格(簿価)に設定する」

「この簿価で返済を受ける条件の貸付は、間接的に日本の消費者の輸入コストの高騰分を肩代わりすることになる。ただし、これは間接的に輸入事業者に減税するかたちにもなるので、節度が必要になる。電力料金・ガス料金、ガソリン・灯油、小麦価格に限定することが望ましい」

熊野氏は、このほか問題点をいくつか指摘しているが、やってみる価値はあるのかもしれない。

(福田和郎)