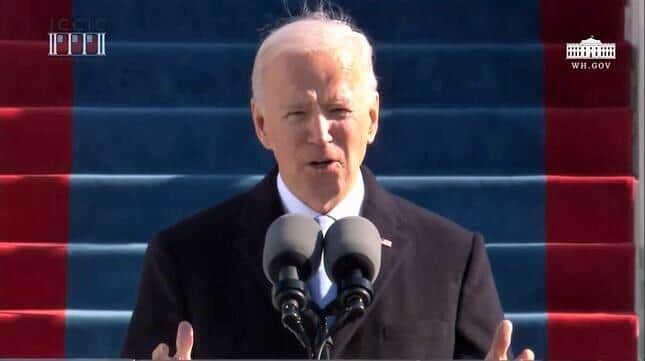

円安加速1ドル=150円目前! 実は、政府・日銀「覆面介入」失敗? エコノミストはどう見る?...バイデン大統領のアメリカファーストに翻弄される日本と世界

円安が節目の1ドル=150円に近づいてきた。バイデン米大統領の「ドル高容認」発言をきっかけに2022年10月18日の東京外国為替市場で、円相場は一時、1ドル149円を突破した。

金融市場では、いつ日本政府・日本銀行が再び為替介入を行なうかと警戒しつつ、一進一退の攻防を繰り広げているが、実は、政府・日銀はすでに「覆面介入」を行って失敗したとの報道もある。

いったい、円安はどこまで進むのか。エコノミストの分析を読み解くと――。

-

ニューヨークのウォール街

ニューヨークのウォール街

鈴木財務大臣、「覆面介入をしたのか?」と聞かれ、「あえてコメントしない」

円安が一気に加速した背景の1つには、10月15日(現地時間)のバイデン米大統領の発言がある。それは、西部オレゴン州で記者団に「ドルの強さについて懸念していない」と述べ、ドル高を容認する姿勢を示したのだ。

また、10月13日まで開かれたG20財務相・中央銀行総裁会議で、ドル高への懸念が広がり、急速な米の利上げが世界経済にもたらす影響が議論されたことについても、バイデン大統領は「問題は他国の経済成長や健全な政策の欠如だ」と一蹴。自国内の物価高を抑えるために米連邦準備理事会(FRB)が続ける大幅な利上げを追認した。

このため、日米の金利差の拡大が改めて金融市場で意識される結果となった。週明けの10月17日の東京外国為替市場は1ドル=148円台前半から始まり、政府・日銀がいつ再び為替介入に踏み切るか警戒感をはらみつつ、ジワジワと円安が進んだ。

そして18日、ついに1ドル=149円台前半につけたわけだが、実は、政府・日銀は2度目の為替介入をすでに行ったのでは、という見方が浮上した。共同通信(10月17日付)が「政府、13日に円買い覆面介入? 日銀統計で市場に観測」という見出しで報じたのだ。

それによると、日銀は10月17日、金融機関が日銀内に開設している当座預金の残高に関する統計を公表した。これを見ると、月初の日銀予想よりも1兆円以上減少している。このことから、金融市場では「政府・日銀が10月13日に、実施の有無を明言しないまま金融機関から円を買う『覆面介入』に踏み切ったとの観測が出ている」というのだ。

実際、10月13日には1ドル=147円66銭と、約32年ぶりの円安ドル高水準を付けた。ところが、直後に1円余り円高に振れたため、介入を疑う声が上がった。ただし、その後も円安がジワジワと進んだわけだから、仮に介入が事実だったとしても、効果はなかったわけだ。

この報道に関して、鈴木俊一財務相は10月18日、閣議後の会見で「覆面介入をしたのか」との問いに、「あえてコメントしない」と答えている。

トランプ氏の「America First」を批判したバイデン大統領が「ドル高自賛」の変節

こうした事態にエコノミストはどう見ているのか。

日本経済新聞(10月16日付オンライン版)「米大統領『ドルの強さ懸念せず』 インフレ対策を優先」という記事に付くThink欄の「ひと口解説コーナー」では日本経済新聞社特任編集委員の滝田洋一記者は、

「強いドルは米国には良いことだが、世界にとっては悪いことだ(The Dollar Is Strong. That Is Good for the U.S. but Bad for the World.)――リベラル派のNYタイムズはそんな記事を載せだしました。G20でも強すぎるドルへの風当たりが。だからこそ、バイデン氏はドル高を弁護したのでしょう」

と指摘した。そのうえで、

「でも『問題は他国の経済成長や健全な政策の欠如だ』とは、バイデン氏が批判してきた一国中心主義そのものです。自らの経済刺激策が招いた米国の高インフレこそが、問題の核心にあるはず。ドル高に伴う新興国の債務危機が火を噴く時には、今の発言は忘れるのでしょうか」

と、かつてトランプ前大統領の「America First」を批判したバイデン大統領の変節ぶりを皮肉った。

ヤフーニュースのコメント欄では、時事通信社解説委員の窪園博俊記者が、

「政府・日銀は円買い・ドル売りの為替介入で対抗していますが、介入はあくまでも時間稼ぎの手段に過ぎず、金利差や貿易赤字などで円が売られる地合いを変えることはできません。(中略)為替市場では、1998年に付けた147円台後半の円安水準を達成したことで、チャート上の節目がない状態です。150円が視野に入るのは、ターゲットとしてきりのいい数字であるためです。150円達成でも円売り地合いに変わりはなく、(150円は)単なる通過点かもしれません」

と、今後も円安加速が続くと見ている。

同欄では、第一生命経済研究所主任エコノミストの藤代宏一氏が、

「円安の流れはいつ反転するでしょうか。結論を先取りすると、米FRBが利上げ幅縮小の地均しを開始する時だとみています。金融引き締めの『終わり』がある程度みえてくると、米長期金利はそれに先んじて低下、日米金利差は縮小し円買い・ドル売りになるでしょう」

と指摘。その具体的な時期については、

「FRB(連邦準備制度理事会)は現在0.75%幅で利上げをしています。ただし、インフレが落ち着く兆候が増してくると、景気への配慮もあり利上げ幅を縮小させるはずです。(中略)仮に11月FOMC(連邦公開市場委員会)の利上げ幅が0.75%だったと仮定すると、12月は0.5%に縮小し、上記の流れになる可能性があります」

と、今年末に流れが変わるだろうと予測した。

円安の流れの潮目は「ジャンク債の動向がカギになる」

それでは、円安の流れの潮目はいつになるのだろうか。

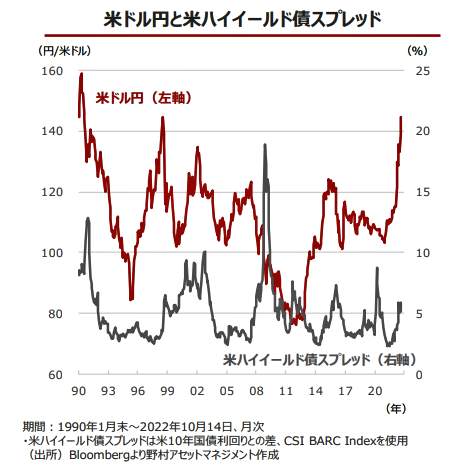

野村アセットマネジメントのシニア・ストラテジスト石黒英之氏は、リポート「止まらぬ円安はいつまで続くのか?」(10月17日付)のなかで、いわゆる「ジャンク債」といわれる、利回りが高く信用格付が低いハイイールド債スプレッド(利回り格差)の動きに注目した。

石黒氏は「円安基調の転換は外部要因にカギがある」というのだ。

「円安基調にいつ歯止めがかかるのでしょうか。可能性が高いのは、外部要因による円相場の修正シナリオの到来です。これまでも米ドル円は、米ハイイールド債スプレッドが急拡大するような、金融市場にストレスがかかる局面で転換してきた傾向があり、ストレスがかかって、中央銀行の金融政策が修正されると、市場で安全資産とみられている円を買う動きが強まる傾向がありました。=図表1参照」

たしかに、図表1を見ると、米ドル円レートと米ハイイールド債スプレッドの山と谷の動きは連動しているように見える。そして、米ハイイールド債スプレッドが山から谷に下がると、米ドル円レートも一気に下がることを繰り返している。

石黒氏はこう結んでいる。

「世界的な利上げ加速懸念に加え、英財政懸念や欧州金融機関への不安などが一段と強まり、金融市場のストレスが極端に高まるような状況になれば、各中銀の政策転換とともに円安基調の潮目が大きく変わる可能性があると考えています」

32年前の目安は「5円刻み」、現在は「5銭刻み」

現在、32年ぶりという歴史的な円安水準に達しているが、32年前に何が起こっていたのか。日本経済は1991年にバブル崩壊を経験しているが、その入り口となったのが32年前の1990年だ。

その歴史を振り返って今後の円安の節目を分析したのが、三井住友DSアセットマネジメントのチーフマーケットストラテジスト市川雅浩氏だ。

市川氏はリポート「1ドル=148円台をつけたドル円の次の目安となる水準」(10月17日付)のなかで、「1990年当時は1ドル=160円、155円、150円、145円という5円刻みが、ドル円相場の節目となった」と説明している。

「ドル円は4月2日に160円15銭水準、4月17日に160円20銭をつけ、いわゆる『ダブルトップ』を形成しました=図表2参照。ダブルトップとは、相場の天井を示すチャートのパターンですが、ドルはこのチャート通り、対円で天井を打ち、その後はドル安・円高トレンドに転じました」

その後、5月に150円水準でドル安・円高の進行がいったん止まり、6月には155円水準に戻ったものの、再びドル安・円高方向に切り返し、7月末には145円台をつけた。そこからもう一度反転したが、150円水準を超えられず、結局8月には145円を割り込んだ=再び図表2参照。

このように、当時は5円刻みが節目となったのに対して、現在はどうなるだろうか。市川氏はこう予測する。

「今局面では、(政府・日銀の)介入警戒感も強く、1990年当時のような155円、160円といった5円刻みの節目を想定することは困難と考えます。そのため148円台以降のドル円は、本邦当局の動きをにらみつつ、50銭刻みが目安となる公算が大きいとみています」

「ただ、為替介入は相場のトレンド転換を目的とするものではないため、米金利先高観が続く限り、ドル高・円安の基調も続く可能性が高いと思われます。したがって、米国の物価関連の指標で、物価の伸びの鈍化が明確に確認できない限り、ドル高地合いは変わらず、物価の伸びが続く場合は、150円を超えるドル高・円安も想定されます。このような『ドル円相場は米物価次第』という状況は、当面続くのではないかと考えています」

政府・日銀が介入を続けても米国のインフレが収まらない限り、円安は加速するというわけだ。

(福田和郎)