円安、インフレ時の打ち手とは?...ダイヤモンド「富裕層の節税&資産防衛術」、東洋経済「半導体 次なる絶頂」、エコノミスト「インフレ&円安時代の投資術」を特集

「週刊東洋経済」「週刊ダイヤモンド」「週刊エコノミスト」、毎週月曜日発売のビジネス誌3誌の特集には、ビジネスパースンがフォローしたい記事が詰まっている。そのエッセンスをまとめた「ビジネス誌読み比べ」をお届けする。

法人の税金対策はほぼ手詰まり

2022年11月7日発売の「週刊ダイヤモンド」(2022年11月12・19日号)の特集は、「富裕層の節税&資産防衛術」。ウクライナ戦争や円安、インフレなど富裕層を取り巻く環境が一変している。国税の規制の網も狭まる中、節税手段はどのようになっているのか、を探っている。

アレース・ファミリーオフィス代表取締役の江幡吉昭氏は、富裕層の節税策が激変した、と指摘している。それによると、儲かっている法人の経営者について、法人側の税金対策に関してはほぼ手詰まりの状況だという。

度重なる当局に対応により、生命保険を使った「手軽な」決算対策がほぼできなくなった。また、節税商品として販売されていた法人保険やその後の名義変更プランがふさがれてしまった。

一方、飛行機などのオペレーティングリースに関しては、コロナ禍とロシアのウクライナ侵攻によって「事業リスク」が大きく顕在化した。さらに、飛行機はドル建ての商品が多いので、円安になったために、「10年前、節税のために飛行機を買い、満期の今、為替の差益が30~40%程度も出てしまってどうしよう」という法人も多数あるという。

また、昨年の税制改正により、ドローンなどを30万円分一括償却して節税する手法もほぼ、ふさがれてしまった。法人の決算対策という意味での節税に関しては、「生命保険のオーソドックスな養老保険の福利厚生プランで支払い保険料の半額を損金にする」か、または「オペレーティングリースにする」かの二者択一だという。

個人の節税手段として、海外に脱出した富裕層は、日本に自宅を残しているケースが多いので、相続税対策としてはプラスにはならない、と見ている。また、為替の差益は雑所得になるため、総合課税となり、万一当局から指摘された場合、悩ましいところだという。

◆過去に買った「金」を今売っている富裕層

富裕層の投資として注目される「金投資」の動向はどうなっているのか。

マーケットエッジ代表取締役の小菅努氏が分析している。国内の金価格は過去最高値圏を推移。指標となる大阪取引所の金先物価格は、1グラム=8000円水準と、コロナ禍前から約6割も上昇している。

今年上期、日本は6.7トンの売却超過になっていることから、日本の富裕層は新たに金を購入するのではなく、過去に購入した金を売却している、と見ている。つまり、富裕層は金価格が話題にならない平時に、安値で購入を進め、世間の注目が集まる有事にそれを売却しているのだ。

もっとも、そうした富裕層は一握りの存在ではあるが。

第2特集では、普通の人向けのNISA、iDeCo、米国株による資産形成をガイドしている。NISAの恒久化と非課税枠の拡大が、22年の年末に策定される税制改正大綱で決まる予定だ。

つみたてNISAの非課税枠を年120万円に拡大した場合のシミュレーションをしている。年120万円(月10万円)の積み立てを年利5%で運用した場合、20年後に元本2400万円に対し、利益は約1674万円にもなる。これだけの利益に税金がかからず受け取ることができるのだから、貯蓄から投資への大規模な資産シフトが進むかもしれない。

税制改正大綱の行方に注目したい。

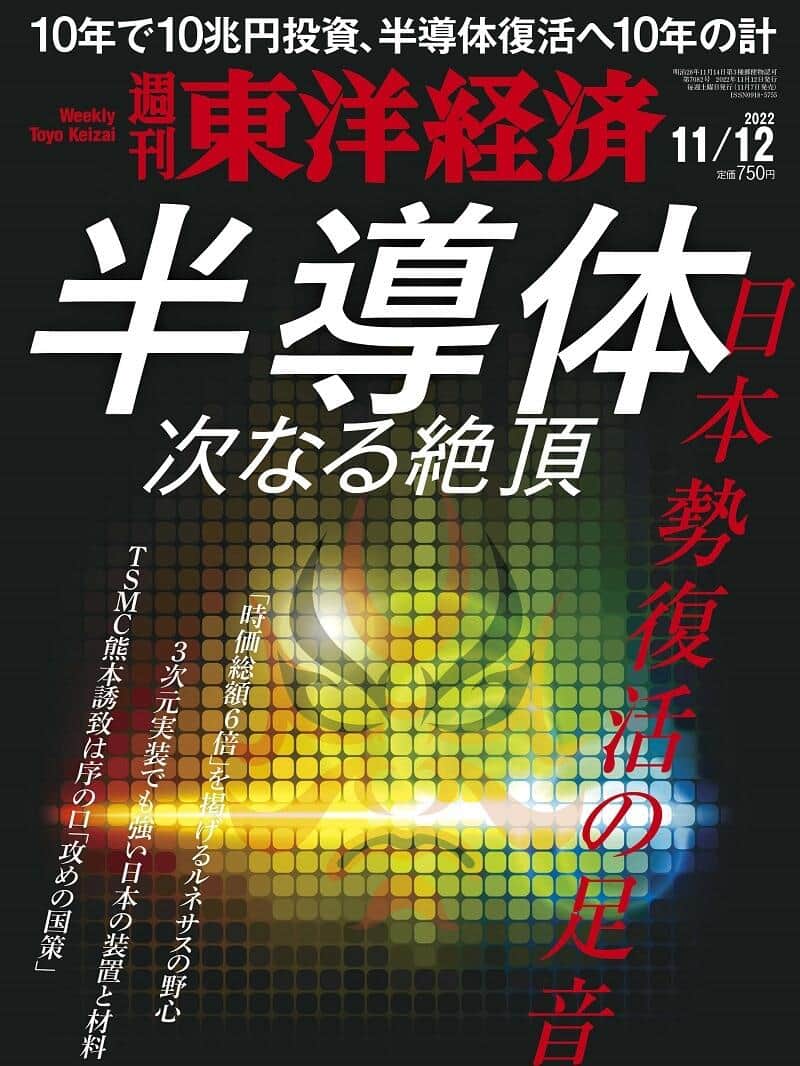

半導体戦略10年間の工程表

「週刊東洋経済」(2022年11月12日号)は、「半導体 次なる絶頂」と題し、日本勢復活の動きをレポートしている。

「10年間でいつ何をするか、半導体戦略の工程表がもうできている」と、自民党の半導体戦略推進議員連盟会長の甘利明衆議院議員は同誌の取材に明かしている。経済産業省が中心に作った工程表は非公開だが、そのベースとなる3つのステップは示されている。

ステップ1は、半導体の製造拠点を国内に確保することだ。世界最大手の半導体受託製造企業・TSMC(台湾積体電路製造)を政府主導で熊本に誘致したのはその一環だ。

ステップ2は、最先端のロジック(演算用)半導体を米国と開発する。「ビヨンド2ナノ」と呼ぶ次世代半導体技術の確立を狙う。

ステップ3は、2030年代を見据え、低消費電力かつ高速データ処理を可能にする半導体技術の実現や、量子コンピューターを社会インフラにすることなどを目標にしている。

30年代前半までの10年間で10兆円規模を半導体産業に投じる内容と見られるが、「ここまでハードルの高い技術の獲得に大金をつぎ込むのか」と財務省に渋られるのを恐れ、経産省は工程表の公表には否定的だという。

それというのも、「ビヨンド2ナノ」の最先端半導体で、日本が再び世界のトップへと躍り出る大胆な計画だからだ。

TSMCが建設を進める熊本の新工場のルポが興味深い。

23年9月の完成を目指し、約86億ドル(1兆円超)が投じられ、政府は4760億円の助成金を出す。日本で初となるTSMCの工場で、運営を担う子会社の「JASM」には、ソニーグループやデンソーが出資している。

工場建設中の菊陽町では、直近1年間の地価上昇率が31.6%と全国トップに。TSMCとの取引を狙う企業が土地争奪戦を繰り広げ、土地価格は言い値で決まる状態だという。

新工場の経済波及効果は、今後10年間で4.3兆円と見込まれ、熊本の県内総生産を年間3%ほど押し上げる予想だ。その規模は、県内の農林水産業や金融・保険業と同程度というから大きい。

◆生まれ変わったルネサスエレクトロニクス

国内半導体大手のルネサスエレクトロニクスの近況にも触れている。

赤字に苦しんでいたのは過去のもので、3度の大型買収により生まれ変わったというのだ。19年12月期に59億円の最終赤字だった業績は、22年12月期に約2700億円の過去最高純利益を見込む。売上高もわずか3年で倍増し、約1兆5000億円になる見込みだ。

買収した米IDTのノウハウを生かし、「受託製造」からの脱却が進んでいるという。30年までに、時価総額を現在の6倍に引き上げる目標を掲げている。14兆~15兆円になると、NTTやソニーグループなどに並び、国内ではトヨタ自動車に次ぐ2番手グループに入る、野心的な数字だ。

同誌では、日本の牙城とされるパワー半導体と半導体の製造装置メーカーの動きも紹介している。「日本の半導体産業は凋落した」と言われて久しいが、明るい兆しも見られ、株式の投資対象として今後伸びそうな25社を取り上げている。

知名度は低いが、シェアは非常に高い会社も多く、注目したい。

ジム・ロジャーズ氏、日経平均4万円でも「驚かない」

「週刊エコノミスト」(2022年11月15日号)の特集は、「インフレ&円安時代の投資術」。現金の価値が目減りするインフレ時代に突入した。資産を守るにはどう投資すべきなのか、専門家の声をまとめている。

さわかみホールディングス代表の澤上篤人氏は、「インフレは止まらず、株や債券は暴落する」と見ている。長期の株式投資に徹すべきだとして、狙いは実体経済に即して人々の生活に不可欠なビジネスを続けてきた地味な企業を勧めている。

経済アナリストの森永康平氏は、「円高リスクも考慮して先行きを読んだ運用が必要」としている。円安で外貨預金の人気が急上昇しているが、円に戻す際に為替差損が生じて、元本割れする可能性があると指摘している。

たとえば、銀行の為替レートが1ドル=145円の時に、10万円を米ドル建て定期預金に移したとしよう。金利が年6%だとしても、1年後に1ドル=120円になっていれば、円に戻すと8万円台になってしまう。

任期が来年4月までの日銀の黒田東彦総裁の退任後、利上げに転じる政策変更があれば、円高が進みやすくなる。外貨預金よりも「S&P500種株価指数」などの投信への投資を勧めている。

米国の著名な投資家ジム・ロジャーズ氏は、同誌のインタビューに「日経平均4万円、1ドル=175円になっても驚かない」と語っている。歴史的に、通貨が安くなっている国の株は、外国人投資家にとって魅力がある。日本の製造業、観光業、農業、教育分野の競争力を高く評価している。

このインフレ、円安を悲観する見方もあれば、チャンスととらえる人もいる。それぞれの論点を押さえて、投資の参考にしたい。

(渡辺淳悦)