ウォール街再び「CPIショック」、予想以上に根強いインフレ...エコノミストが指摘...「植田日銀の船出に嵐」「ハト派FRB副議長退任が追い討ち」

「雇用統計ショック」に続き、米ウォール街は再び「CPIショック」に見舞われた。

2023年2月14日、米労働省が発表した1月の米消費者物価指数(CPI)上昇率が、前年同月比6.4%と市場予想(6.2%)を上回り、米インフレ圧力が根強いことを示す内容だった。

FRB(米連邦準備制度理事会)の利上げがさらに続くことを警戒し、同日のニューヨーク株式市場、ダウ平均株価は一時400ドルを超える下落となった。米国経済はどうなるのか。エコノミストの分析を読み解くと――。

-

株価が下落したニューヨーク証券取引所

株価が下落したニューヨーク証券取引所

「悩ましい」CPIに、「ハト派」副議長退任が追い討ち

「悩ましい内容となった」。米経済メディアのブルームバーグ(2月15日付)は、ウォール街の空気をそう伝えている。

CPIの上昇率は市場予想を上回ったとはいえ、7か月連続で前月(6.5%)より伸びは鈍化した。しかし、前月と比べた伸び率は0.5%で、昨年12月(0.1%)より再び拡大している。ようするに、前年比でみると、ゆるやかに下降しているが、前月比でみると、急ピッチに上昇しているわけだ。

ウォール街にもう1つショックを与えたのが、FRB幹部の人事異動だった。バイデン米大統領は2月14日、ラエル・ブレイナードFRB副議長を国家経済会議(NEC)委員長に起用する人事を発表した。ブレイナード氏は、FRB内では利上げに慎重で、金融緩和に積極的な「ハト派」の急先鋒だった人物だった。

ブレイナード氏の後任は決まっていないが、彼女が去ることによって、景気悪化より高インフレの抑制を優先するFRBの「タカ派」姿勢がさらに強まるのではないか、と見る市場関係者もいる。

「市場参加者はいま、甘い期待の修正を迫られている」

こうした結果をエコノミストはどう見ているのか。

ヤフニュースのコメント欄では、ソニーフィナンシャルグループのシニアエコノミスト渡辺浩志氏は、

「FRBのパウエル議長はかねてより財インフレが沈静化に向かい、家賃インフレが年後半に急落すると認識しつつ、非住居サービスのインフレの粘着性に警戒を示してきました。

その背景は人手不足と賃金上昇です。大手ハイテク企業で万人単位の人員削減が相次ぐ昨今ですが、米国にはまだ1100万人もの求人があります。リストラされてもすぐに他企業に再就職できる状況で、失業率はむしろ低下。それゆえFRBは政策金利を5.125%まで引き上げ、年内はそれを維持する方針です」

と説明。つづけて、

「市場参加者が期待する早期利下げに応じれば、インフレが再加速しFRBは6%を超えるような厳しい利上げに追い込まれる恐れがあります。そうなれば米国経済は深い傷を負うことになるでしょう。

そんな最悪の結末を避けるため、FRBはインフレ収束の道筋がはっきりするまでは、多少景気を犠牲にしてでも金融引き締めを続ける公算。市場参加者はいま、甘い期待の修正を迫られています」

と、市場の楽観論を戒め、FRBの利上げは当分続くとの見通しを示した。

深刻な人出不足で、賃金インフレが収まらない

これまで市場では、3月のFOMC(連邦公開市場委員会)で利上げは終了するとの期待が大半だったが、「5月のFOMCまで続く」と、自らの見方も修正したのが第一生命経済研究所主任エコノミストの藤代宏一氏だ。

藤代氏はリポート「インフレの粘り勝ち 利上げは5月まで続く」(2月15日付)のなかで、「1月米CPIはエコノミスト予想を上回り、インフレの粘り強さを印象付ける結果になった」として、CPIと同時に発表された、1月のNFIB中小企業調査に注目した。

「NFIB」とは米中小企業の業界団体「全米独立事業者協会」のこと。NFIBが調査した労働者不足を指摘する企業の割合のグラフ【図表1】を示しながら、人出不足によって賃金インフレが収まらない現状をこう指摘した。

「(コアCPIが)2%以下の領域に向けて一段と低下するには賃金インフレの終息が必須条件となる。ただし、(新型コロナを恐れて早期にリタイアした)55歳以上の労働参加率低下など、労働市場の歪みが構造的な色彩を帯びつつある現状に鑑みると早期の終息は期待にしにくい。

そうした懸念を裏付けるかのように、同日発表された1月のNFIB中小企業調査では『労働者不足を指摘する企業の割合』【図表1】と『販売価格引上げを計画する企業の割合』が再び増加した」

そして、藤代氏はこう予想する。

「筆者(藤代宏一氏)はこれまで3月FOMCにおける0.25%利上げが今次局面の最後になるとみていたが、1月の雇用統計と消費者物価指数を踏まえ、最終利上げを5月FOMCに変更し、FF金利(誘導目標レンジ上限)の最終到達点(ターミナルレート)は5.25%とする。年内の利下げ予想は現時点で据え置くが、予想変更の方向感は『2024年前半』に傾いている」

「市場はすでに6月の利上げも織り込み始めた」

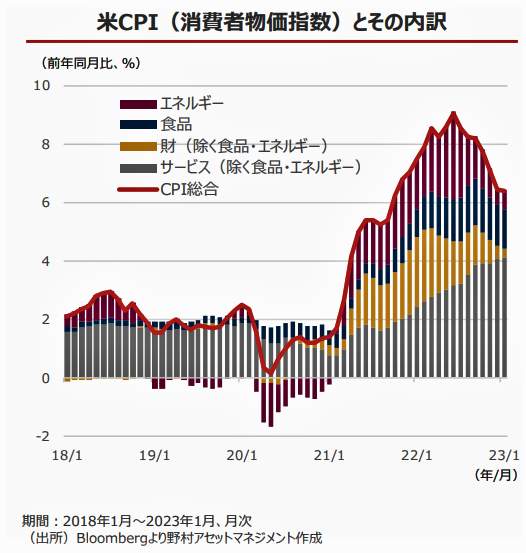

5月で利上げ終了どころか、「市場はすでに6月のFOMCでの利上げも織り込み始めた」と指摘するのは、野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。

リポート「米CPI減速ペース鈍化で利上げ継続観測台頭」(2月15日付)のなかで、こう述べている。

「今回の米CPIとコアCPIは、ともに市場予想を上回り、前月からの減速ペースも鈍化するなど、米インフレ圧力が根強いことを示す内容だったといえます【図表2】。

今回の米CPIの結果を受け、14日の米FF(フェデラル・ファンド)金利先物市場では、利上げ継続観測が台頭しました。3月、5月のFOMCで0.25%の利上げが行なわれる可能性がほぼ織り込まれたほか、6月にさらに追加の利上げが行なわれる確率も約48%(前日は約33%)まで上昇しました」

ただ、インフレ鈍化基調は続いているとして、こう結んでいる。

「米CPIの伸びの大半を占めるサービス物価は、依然上昇圧力が強い状況ですが、同物価の先行きを占ううえで重要な『賃金』や『家賃』は、足元でピークアウトしており、米CPIの伸びは緩やかながらも減速していくとみられます。引き続き米国の物価や雇用データの『中身』が、市場の先行きを見る上で焦点となりそうです」

「植田日銀」の金融緩和見直し、前倒しになるリスクも

こうした混迷を深めるFRBの金融政策が、4月に日本銀行総裁に就任予定の植田和男氏の政策にも大きな影響を与えると指摘するのが、野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏はリポート「米国CPIショック再び:植田日銀の金融緩和見直しにも影響か」(2月15日付)のなかで、こう述べている。

「植田新総裁は、金融緩和状態は維持しながらも、異例の金融緩和について、その副作用の軽減を狙って見直しを進めることが予想される。イールドカーブ・コントロール(YCC)の大幅見直しと、2%の物価目標の中長期目標化などの見直しは、4月の就任から比較的時間を置かずに実施することが予想されるところだ。

しかし、それに続くマイナス金利政策の解除、YCC撤廃、国債保有残高の削減などをどのタイミングで実施するかは、内外経済や為替など金融市場環境などに左右されるだろう」

とりわけ重要なのが、FRBの金融政策だという。

FRBの利下げ観測が金融市場に広がる中で、日本銀行がマイナス金利解除などの本格的な政策見直しを行なえば、急激な円高を招く恐れがある。では、日本銀行はいつ政策変更に踏み切るか。

木内氏はこう推測する。

「筆者(木内登英氏)は、今後米国経済の減速傾向がさらに明確になり、少なくともFRBの利下げ観測が今年後半に金融市場で強まることを前提に、マイナス金利解除などの本格的な政策見直しは来年後半以降にずれ込む、との見通しをメインシナリオとしている。

ただし、米国経済の予想外の堅調、物価上昇率の予想外の上振れが生じれば、FRBの利上げがより長期化する可能性がある。それは、いずれは米国経済のさらなる下振れにつながるものと考えられる。

しかし、FRBの利下げ観測の浮上が後ずれすれば、日本銀行の本格的な政策見直しの時期が前倒しされるリスクが高まる可能性がある点には留意しておきたい」

いずれにしろ、米国経済の行方とFRBの動向をにらみながら、荒海に乗り出す「植田日銀丸」は難しい舵取りを迫られるわけだ。(福田和郎)