3万円突破!日本株お祭り騒ぎ大丈夫? エコノミストが指摘「17連勝のモンスター、解散総選挙で『夏は買い』...だが、もう相場の過熱感は高まっている」

もうお祭り騒ぎだ。日本株の上昇が止まらない。

2023年5月19日の東京株式市場で、日経平均株価は3万808円と、終値でバブル崩壊後の最高値をつけた。日本株の割安感から外国人投資家から買い注文が集まり、7営業日連続の値上がりとなった。

日本株がどこまで上がるのか。死角はないのだろうか。エコノミストの分析を読み解くと――。

-

日本経済はどうなる?(写真はイメージ)

日本経済はどうなる?(写真はイメージ)

対中国という地政学的理由で、日本買いに走る海外投資家

こうした日本株急上昇をエコノミストはどう見ているのか。

日本経済新聞オンライン版(5月19日付)「日経平均、バブル後高値を上回る 午前終値3万892円」という記事に付くThink欄の「ひと口解説コーナー」では、日本経済新聞社特任編集委員の滝田洋一記者が、

「今回の株価上昇で日本勢は、外国人投資家に先を越されています。日本経済と企業の地政学的な位置づけの変化に、日本勢の多くが無頓着だからでしょう。

G7広島サミットに絡み、日本政府は世界の有力半導体関連7社のトップを東京に招き、大規模な対日投資を促しました。『半導体7シスターズ』が東京に集ったのは、中国をめぐるハイテクのさや当てが厳しくなる中、日本の相対的な重要性が増したためです」

と、海外投資家の狙いを解説。そのうえで、

「FT(英ファイナンシャル・タイムズ)は『中国に代わる投資対象(alternative to China)』としての日本、とハッキリ指摘しています。株価分析がPBR(株価純資産倍率)談議に終始するのは、いかにも視野が狭いと思います」

と、日本の投資家に地政学的な背景にも目を向けようと呼びかけた。

同欄では、日本経済新聞社上級論説委員・編集委員の小平龍四郎記者が、

「4月下旬、フィデリティ投信の『フィデリティ・日本成長株・ファンド』が設定25周年を迎え、そのふり返りを聞く機会を得ました。『日本経済は失われた30年と言われるが、過去10年間の日本株市場に関して言えば、パフォーマンスは米国株と比べても遜色ない』。そんな発言があったと記憶します。

相場は見方によって風景が変わります。幸か不幸かバブルを体験してしまった方にとって株式は基調として『下がるもの』ですが、アベノミクス以降、過去10年以内に投資を始めた方は『上がるもの』なのかもしれません。日本の問題は、前者がお金を持ち、後者は余裕に乏しいこと。リスクマネーの世代間移転も考えたいところです」

と、個人投資家の世代間格差というユニークな視点から、現在の株高を分析した。

ヤフーニュースコメント欄では、ニッセイ基礎研究所研究理事の伊藤さゆり氏が、

「米国株は、インフレ対応が遅れ、過去に例がないほどの高速利上げを実施したことによる金融不安と景気後退の懸念が重石となっている。欧州の利上げのペースは、米国よりも緩やかだったが、なお高インフレが続いており、ECB(欧州中央銀行)は利上げを継続する構え。金融システムと景気、株価への圧力はじわじわと高まることが予想される」

と、米欧の株の魅力が下がっている状況を説明。そのうえで、

「翻って、日本は、コロナ規制緩和のタイミングが、米欧よりも遅れたこともあり、消費やインバウンドにコロナ禍からの回復需要が期待される。今週発表の1?3月期GDPも海外景気減速の影響を受けながらも、潜在成長率を超えるレベルを維持した理由の1つは消費が堅調なことにある。

日銀の金融政策は7月会合での修正が予想されるものの、微修正にとどまる見通しで、米欧のような高速利上げに至る可能性は低い。これらの理由から、外国投資家の日本株への買い意欲が高まっている」

と、今後も伸びる可能性を示唆した。

日本株上昇の背景に、世界製造業の「3月底」説

こんななか、日本株上昇の背景に「世界の生産活動は3月に底を打った」とする説を提案したのが第一生命経済研究所主席エコノミストの藤代宏一氏だ。

多くのエコノミストが「世界経済は、主に製造業の後退を受け、今年後半から減速する」と予想しているが、藤代氏はリポート「経済の舞台裏:株価上昇の背景に『3月底説』」(5月18日付)のなかで、違う見方を示した。

「筆者(=藤代氏)は、世界的な製造業の循環的回復を予想し、その恩恵を日本株が受けると判断。世界の生産活動について『3月底説』を唱えたい」

その根拠の1つにあげたのが、直近の米国製造業の経済指標だ。いくつかの指標が4月以降、上昇に転じているという。たとえば、【図表1】のグラフを見てわかるように、米国製造業PMI(購買担当者景気指数)は底打ち感を見せている。

もう1つ根拠にあげたのが、世界経済の先行きを見るうえで重要な台湾の動向だ。台湾はIT関連財の生産集積地だ。藤代氏はこう指摘する。

「台湾の貿易統計によると4月の輸出金額は前年比マイナス13.3%と、依然大幅なマイナスだが、スマホやPC向けの需要が停滞する中でも、中国経済の回復等を背景に1~3月期からは回復しており、こちらも3月が『底』になっている」

「今後、中国経済が回復力を強めるなど、追い風が吹けば生産活動が底入れする可能性は高まっていく。そうであればTOPIX(東証株価指数)の予想EPS(1株当たり純利益)は電気機器セクターに牽引され、水準を切り上げていくと予想される」

日本株上昇にも弾みがつくと予測する。

「17連勝のモンスター」解散総選挙、夏は「選挙は買い」だ!

G7広島サミット終了後に政局の焦点になる「解散総選挙」に「神風」を期待するのが、三井住友DSアセットマネジメントのチーフグローバルストラテジスト白木久史氏だ。

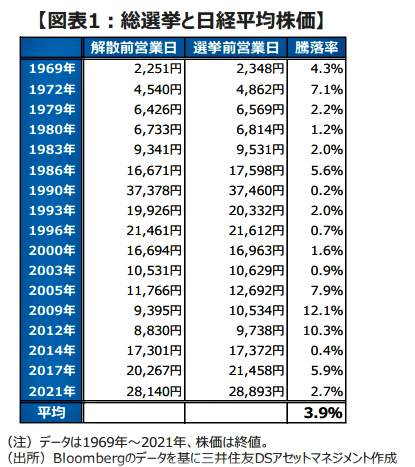

白木氏はリポート「マーケットの視点:堅調の夏?日本株の夏 サマーラリーを予感させる3つの理由」(5月19日付)のなかで、「17連勝のモンスター」として、過去、解散総選挙が日本株上昇に与えた影響のスゴさを一覧表にまとめた【図表2】。

1969年から2021年まで17回行われた総選挙の「解散前営業日」と「選挙前営業日」の株価の騰落率を比較した表だ。たしかに【図表2】を見ると、下落したことは一度もなく、平均上昇率3.9%の「完勝」である。

特に、小泉純一郎政権で自民党が圧勝した「郵政解散」の2005年(高騰率7.9%)や、民主党が圧勝して政権交代した2009年(高騰率12.1%)、逆に自民党が政権復帰を果たした2012年(高騰率10.3%)などの株価大幅上昇が目立つ。

こうしたことから、白木氏はこう期待する。

「岸田内閣の支持率上昇が続いています。現在、政府は少子化対策や防衛予算の増額といった国民負担増を伴う可能性のある目玉政策に取り組んでいますが、政策実現へ弾みをつけるため早期の解散総選挙に踏み切るとの見方が強まっています」

「通常国会会期末6月21日の衆院解散、大安の7月23日の投開票が有力視されています。好転が続く支持率を背景に岸田総理が解散に打って出ると、今年の夏は『選挙は買い』のジンクスが発動し、株式市場にフォローの風が吹く可能性がありそうです」

今こそ、日本企業の豊富な余剰資金を有効活用しよう

さて、日本株上昇機運に「課題」はないのだろうか。

海外投資家の見直し姿勢が進む中で、日本企業の改革が問われていると強調するのは、野村アセットマネジメントのシニア・ストラテジスト石黒英之氏だ。

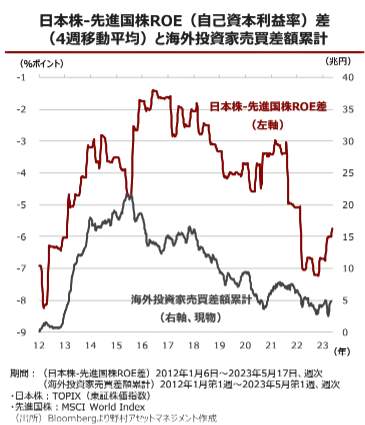

石黒氏はリポート「高値更新で見直し機運高まる日本株の注目点」(5月18日付)のなかで、日本株と先進国株のROE(自己資本利益率)の差と、海外投資家が日本株を購入した割合を重ねたグラフを示した【図表3】。

ROEは、株主が出資したお金を元手に、企業がどれだけの利益を上げたのかを数値化したもので、「企業がどれぐらい効率よくお金を稼いでいるか」を示す財務指標だ。【図表3】をみると、日本企業の「稼ぐ力」に比例して、海外投資家の日本株購入が変化しているのがわかる。

そのことから、石黒氏はこう指摘する。

「海外投資家の売買動向は日本企業のROE(収益力を表す指標)の動向に概ね連動する傾向があります【図表3】。近年は海外株と比べて日本株の稼ぐ力が劣後していたことから、海外勢は日本株投資に消極的な姿勢をとってきました」

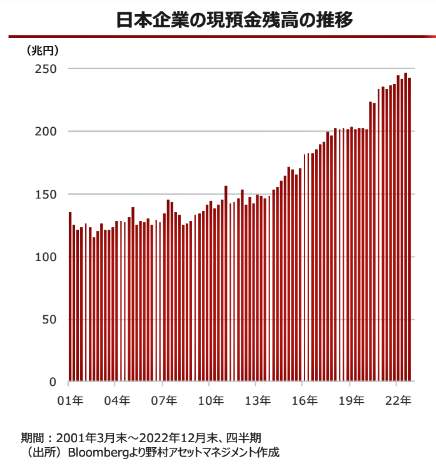

そこで、今後重要なのは、日本企業の豊富な資金力を有効活用して、海外投資家の日本企業に対する期待の高まりを裏切らないことだ。石黒氏は、日本企業の内部留保など現預金残高のグラフを示しながら、こう提案する【図表4】。

「幸いなことに、日本企業が有する現預金は潤沢です【図表4】。企業が余剰資金の有効活用を行なうことで、資本効率・収益力の向上を実現すれば、海外勢の投資資金が日本株に再度流入するとみられます。足元でROEの改善も顕在化し始めており、こうした動きが続くかが、日本株の先行きを見るうえでのポイントとなりそうです」

12月に日経平均3万4000円あるか? その前にある「相場過熱」の危機

ところで具体的に、日経平均株価はどこまで上昇するのか。過去の値動きから数学的に分析して数値を割り出しのが、三井住友DSアセットマネジメントのチーフマーケットストラテジスト市川雅浩氏だ。

市川氏はリポート「テクニカル分析で考える日経平均株価の上値目途」(5月18日付)のなかで、日経平均株価の上昇トレンドを表わすグラフを示した【図表5】。

そして、日経平均株価はここ10年、ほぼ「上値抵抗線」(青線)と「下値支持線」(同)に挟まれるかたちで、2本の平行線の間で推移してきたという【再び図表5】。

このことから市川氏はこう予測する。

「過去の推移をみると、日経平均は下落局面で下値支持線に支えられ、上昇局面で上値抵抗線にはばまれている様子がうかがえます。この先、下値支持線と上値抵抗線は、6月末でそれぞれ2万7250円と3万3550円、9月末は2万7700円と3万4000円、12月末は2万8150円と3万4450円に位置しています」

ということは、12月末には3万4000円台半ばまで上昇する可能性があるということなのか――。しかし、市川氏は慎重だ。

「日経平均はここ数日で、急速に水準を切り上げてきたこともあり、過熱感が高まっています。実際、相場の過熱感を判断するオシレーター系チャートを確認すると、日経平均の『RSI(相対力指数)』の数値は、5月17日時点で76.8%となっており、一般に買われ過ぎとされる70%を超えています。そのため、日経平均が目先、調整売りに押される展開も十分に想定されます」

また、国内の景気の行く末、世界経済の減速もリスク要因だ。市川氏はこう結んでいる。

「今後は、インバウンド需要の回復が続くか、日銀の金融緩和姿勢に変化がないか、国内企業に成長持続のための構造改革を進める動きが広がるか、賃上げの流れが続くかなどを見極める必要があります。また、米国をはじめとする海外景気が大きく冷え込むことはないかなど、国外要因も、日経平均の長期上昇トレンド継続のための重要なポイントと考えています」

(福田和郎)