「日銀サプライズ」第2弾あるか?...1月18日の政策会合に大注目 エコノミストが指摘「状況証拠多い」「いや、切り札は温存」「第2弾なら日経平均2万3000円に下落...」

「日銀サプライズ」第2弾はある? 2023年1月17、18日に日本銀行の金融政策決定会合が開かれるが、昨年12月に続き、追加の「政策修正」を行うとの観測が流れ、金融市場が大騒ぎだ。

「また事実上の利上げか!?」との思惑から円高が進む一方、日本株が下落。利回り上昇を狙って投機筋が日本国債売りを仕掛け、「指し値オペ」の国債買いで対抗する日本銀行と激しい攻防を続けている。

日本経済はどうなるのか。エコノミストの分析を読み解くと――。

-

どうなる日本経済?(写真はイメージ)

どうなる日本経済?(写真はイメージ)

読売と朝日の報道が火をつけた市場の「日銀祭り」

2022年1月12日付の読売新聞の報道が、金融市場に衝撃を与えた。「日銀、大規模緩和の副作用点検へ...年末の政策修正後も市場金利にゆがみ」という見出しで、こう伝えた。

《日本銀行は17、18日の金融政策決定会合で、大規模な金融緩和策に伴う副作用を点検する。昨年末の政策修正後も市場金利にゆがみがあるためだ。悪影響を減らして緩和的な金融環境を維持し、物価高の下での投資や消費を支える。

国債の購入量の調整などで市場のゆがみを是正できるかを見極める。必要な場合は追加の政策修正を行う。》

昨年12月に続き、追加の「事実上の金利引き上げ」を検討しているかのような内容だった。

同じ日の朝日新聞報道も、市場のショックに追い討ちをかけた。「日銀物価見通し、引き上げへ 22年度、3%台に修正か」という見出しで、こう伝えた。

《日本銀行は17、18日に開く金融政策決定会合で、今後の物価上昇率の見通しを引き上げる方向で検討に入った。2022年度の上昇率を2.9%から3%台にする方向。23年度と24年度も上げるとみられ、24年度は2%前後とする可能性がある。

日銀が目標とする2%に近い物価上昇が当面続く見通しになるため、市場では、日銀が金融緩和策を修正するとの観測が強まりそうだ。》

これらの報道を受けて、金融市場では日本銀行が再び利上げに踏み切ると警戒、さながら「日銀祭り」(エコノミストのコメント)の状況となった。投機筋が日本国債買いを仕掛け、10年物国債利回りが上昇し、16日には一時0.51%と日本銀行が上限とする「0.5%程度」を上回った。

一方、外国為替市場では円買いドル売りの円高が進み、同日、ドル円相場は一時1ドル127円台につけた。また、円高を嫌って日本株が続落を続け、16日の日経平均株価の終値は前営業日に比べ297円マイナスとなった。

日銀の政策修正を正当化する状況証拠が続々と

はたして日本銀行は、1月17日、18日の金融政策決定会合で再び政策修正を行なうのだろうか。エコノミストはどうみているのか。

「金融政策の現状維持を予想する」としながらも、「いつ政策変更があっても不思議ではない状況にある」とも指摘するのは、第一生命経済研究所主任エコノミストの藤代宏一氏だ。

藤代氏はリポート「金融政策決定会合 円高・株安に注意」(1月16日付)のなかで「政策変更があり得る状況」として次の理由を列挙する。

(1)インフレ率が高止まりしているうえ、イールドカーブ(=債権の利回り曲線)の歪みが残存しており、10年金利操作目標を(事実上)引き上げる決定が下されても不思議ではない。

(2)「政策変更は新総裁就任後」という思考には距離を置くべきだ。12月のサプライズ修正を踏まえると、「英断」にも一定の警戒が必要だ。

(3)今回は展望レポートの物価見通しが上方修正される公算が大きい。

(4)YCC(イールドカーブ・コントロール、債券の長短金利操作)の修正機運が高まりそうだ。表面的な物価上昇ではなく、賃金上昇を重視するとしてきた日本銀行にとって、現在の環境はまずまずと言える。労働者側(連合)が高めの賃上げ要求を掲げるなか、それに先んじて賃上げを表明する企業も相次いでいる。

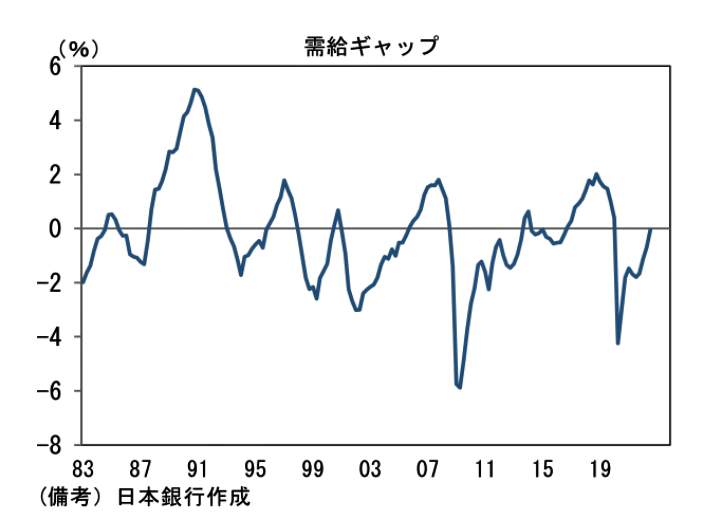

(5)そうした折、日本銀行が算出する国の経済状況を示す需給ギャップが、マイナスのデフレ傾向からプラスのインフレ傾向へと動き、ゼロ近傍まで解消【図表1】。目下の人手不足を踏まえると、賃金上昇圧力が高まる状況証拠は揃いつつあり、これらが日本銀行の政策修正を正当化する。

こうしたことを説明したうえで、藤代氏はこう注意を促した。

「株式市場目線では『円高』に要注意。(中略)12月20日の日本銀行の政策修正によって円高トレンドが加速。この間の日米相対株価に目を向けると、円高に沿って日本株の優位性が失われていることがわかる。

円高によって円建て輸出金額は減少し、海外子会社の評価額は圧迫される。これらが日経平均(採用銘柄数)とTOPIX(時価総額)のそれぞれ約6割を占める製造業の株価下落要因として作用してきた可能性が高い」

日銀は切り札の「政策変更」...金融正常化のヤマ場まで温存?

一方、今回は政策の修正は見送り、「YCCの利回り幅再拡大などの措置は、将来の金融正常化のヤマ場まで温存するのではないか」とみるのは野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。

木内氏はリポート「日本銀行のYCC撤廃観測は行き過ぎか」(1月16日付)のなかで、一部の報道をきっかけに、市場には日本銀行が18日に一気にYCCを撤廃するのではとの観測まで出ているが、「行き過ぎだ」と一蹴する。

その理由としてこう指摘する。

「日本銀行が一気にYCCの撤廃を決める可能性は、4月の新体制の下でさえも年内は高くないのではないか。

YCCは、日本銀行としては、新体制下で進めていく正常化策の最大の山場であるゼロ金利解除を混乱なく実行していくために必要な枠組み、と位置付けているのではないか。

長期国債の利回りの安定を確保するには、政策金利の先行きの方針を示して金融市場の期待をコントロールするフォワードガイダンス(中央銀行の金融政策の指針)と国債買い入れの増減の2つの手段を組み合わせることが必要となる」

こう説明する。そのうえで、

「ただし、マイナス金利解除の際に、金融市場が先行き大幅な政策金利の引き上げを予想すれば、長期国債利回りが大きく跳ね上がってしまうリスクがある。フォワードガイダンスだけで、長期国債利回りの安定を維持できるかどうかは不確実だろう。

そこで日本銀行は、マイナス金利解除を円滑に実行するためには、YCCの下での国債買い入れという枠組みを残しておき、必要に応じて『指値オペ』などを通じて機動的に国債を買い入れて長期国債利回りの上昇を抑えることが必要、と考えているのではないか」

というのだ。つまり、いきなりYCCの変動幅撤廃、あるいはYCCそのもの撤廃に踏み込んでは、市場の大混乱を招き、マイナス金利解除に進めないという。

だから、日本銀行としては将来の正常化の際の「切り札」に温存したいはずだ、と木内氏は読むのだった。

日銀が再び「利上げ」したら、日経平均は2万3000円まで下落する試算

ところで、もし日本銀行が事実上の利上げを拡大するような政策修正に踏み切ったら、株価はどのくらい下落するのか。

「仮に日銀が1.0%までの金利上昇を許容したら、日経平均は2万3000円を下回る可能性がある」と試算するのは、ニッセイ基礎研究所上席研究員でチーフ株式ストラテジスト井出真吾氏だ。

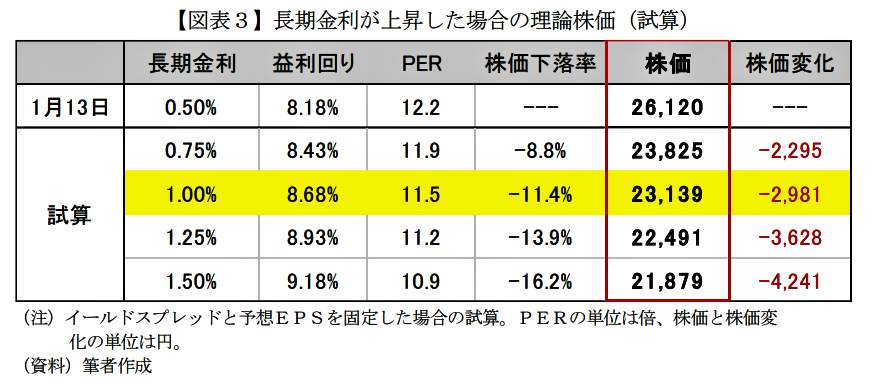

井出氏はリポート「もし日銀が利上げしたら日経平均はいくら下落するか」(1月16日付)のなかで、日本銀行の政策変更によって長期金利が上昇した場合の理論株価の試算表を示した【図表2】。

井出氏の試算方法は、こうだ。イールドスプレッド(株式益利回りと長期金利の差)と予想EPS(1株あたり予想純利益)を固定した場合に、長期金利の水準ごとにPER(株価収益率)の理論値を出す。PERは株価がEPSの何倍の価値になっているかを示すもので、「株価÷予想ESP」の数式で計算できる。

こうして、1月13日時点のPERからの株の下落率を求めた。そして、長期金利の水準ごとの株価の下落率を算出。長期金利が1.00%に上昇した場合では、日経平均は理論上2万3139円まで2981円下落する計算となった【再び図表2】。

ただし、実際の株価は試算よりも大きく下落して、一時的に2万3000円を割る可能性もある、と井出氏は指摘する。

問題は、日本銀行が長期金利の上限引き上げや、YCC撤廃などの政策変更に動くかだ。井出氏はこうみている。

「一時的とはいえ債券市場で10年債利回りが0.50%を超えたことは重い事実だろう。12月に上限金利を引き上げた際の日銀の説明は、10年近傍の金利水準の歪みが社債市場などに悪影響を及ぼしているというものだった。

平たく言えば、期間10年付近の金利を日銀が不自然に低く抑えているため、国債利回りをベースに設定した金利で企業が社債を発行しても買い手がつかず、社債の発行に支障をきたしているということだ。

依然として歪みは残ったままだ。つまり12月の日銀の説明を正当化するならば、理屈上は実質的な再利上げが必要となる」

では、日本銀行は今すぐ再利上げに踏み切るのか。それは難しい、と井出氏は続ける。

「『日銀が利上げ実施』として国内外に大きな衝撃が走るだろう。YCC撤廃となれば市場の混乱は一層大きくなることが予想される。

だが、日銀が金融緩和の縮小方向に向かっていることは間違いない。1月の金融政策決定会合が無風に終わると高をくくるのは、あまりにリスクが大きい」

さまざまな条件や過去の経緯を考察したうえで、井出氏はこう結んでいる。

「日銀の動向は予断を許さないが、だからこそ頭の体操は必要だ」

(福田和郎)