米連邦準備制度理事会(FRB)は2022年6月15日(日本時間16日未明)、連邦公開市場委員会(FOMC)を開き、政策金利を0.75%引き上げると決めた。

約40年ぶりの記録的なインフレを抑え込むため、上げ幅を従来の一気に3倍にした。事前の予想では0.5%の利上げとみられていたが、直前に「0.75%の利上げか」との観測が流れ、金融市場が織り込んだ。

大幅利上げは裏には、景気の減速より物価抑制を重視するFRBと、それを警戒する金融市場との虚々実々の攻防があるとみられる。エコノミストの分析を読み解くと――。

パウエル議長「インフレとの戦いに市場も同行してほしい」

今回の利上げで、FRBの政策金利の誘導目標は1.5~1.75%となる。パウエル議長は記者会見で「驚くべきことに(前回会合から)インフレ率が再び上振れた。こうした動きに対応するため、大幅な利上げは正当化されると判断した」と述べ、利上げに理解を求めた。

しかし、市場は歓迎し、6月15日の米国株式市場はダウ工業平均、ナスダック、S&P500種株価指数ともに大幅な上昇となった。

エコノミストたちはどう見ているのか。

日本経済新聞「FRB、0.75%利上げ決定 インフレ抑制へ27年ぶり上げ幅」(6月16日付)という記事につくThink欄「ひとこと解説」コーナーで、みずほ証券チーフマーケットエコノミスト上野泰也氏はこう指摘した。

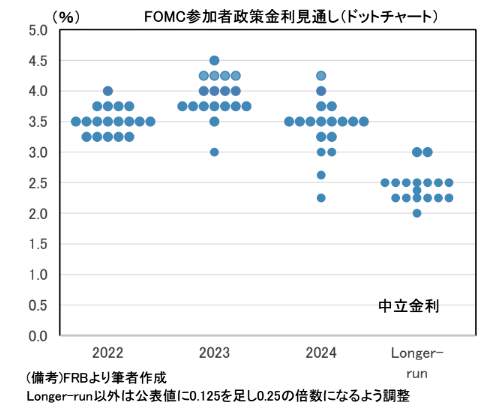

「注目されたFRB理事・地区連銀総裁の金利見通し(ドットチャート)は(中略)、最も高いドットは2023年末が4.375%、24年末が4.125%で、ついに4%台に足を踏み入れた」として、「彼らの経済見通しもあわせて見ると、中立水準(2.5%)を大きく超えるところまで利上げを続けたうえでしばらく高止まりさせることにより、物価は2024年末にようやく目標の2%をやや上回る水準に落ち着く想定になっている。だが、そうした強いタカ派姿勢は景気の後退につながる可能性が高い」と警戒感を示した。

日本経済新聞特任編集委員の滝田洋一記者は、パウエル議長のFOMC後の会見に注目した。

「パウエル議長は市場との対話に努めた感じです。(1)まず今回の0.75%利上げが異例の大きさであると告げ、(2)この規模の利上げは頻繁に行われるとは考えていないと述べたうえで、(3)次回会合は0.5%か0.75%の利上げの可能性が高いと指摘します。(1)と(2)で安心を誘いつつ、(3)で次回の0.75%を織り込ませる情報発信です」

そして、パウエル議長の真の狙いを、「ここが重要なのですが、(4)経済の状況変化には機敏に対応すると述べています。『機敏な対応』とは、インフレが収まらないようなら一段の引き締め強化も辞さない、との決意表明です。出遅れ対応にならないよう務めるので、市場も同行してほしい、と発信した点が注目されます」と解説した。

「FRBは金融市場とも困難な戦いを強いられる」

一方、「パウエル議長は、インフレとの戦いに加え、金融市場とも困難な戦いを続けなくてはならない」と指摘するのが、野村総合研究所エグゼクティブ・エコノミストの木内登英氏だ。木内氏のリポート「FOMCでは0.75%の利上げ:FRBはインフレとの戦いに加えて金融市場との戦い」では、そもそも0.75%の利上げさえ「市場の期待に沿うものだった」と指摘する。

「(FRBが)最終的に0.75%幅の利上げを決めた最大の理由は、FOMCの直前に金融市場が0.75%の利上げを9割程度の確率で織り込んでいたことではないか。金融市場の期待に沿った形の政策決定を行ったほうが、金融市場に混乱をもたらすリスクを小さくできるからである」

「そのことは、FRBの金融政策が(中略)金融市場に支配された形の決定となったことを意味するだろう。これは、FRBにとっては看過できないものであり、今後に課題を残したともいえる」

木内氏は、FRBが金融市場を相手に戦わなくてはならない困難さをこう列挙するのだ。

(1)急速な利上げが、想定以上に景気を冷え込ませるリスクが十分にある。実際足元では、住宅販売、自動車販売など金利に敏感な分野で下振れ傾向がみられ、消費者心理の悪化も見られ始める。

(2)FRBの利上げが物価上昇圧力を抑え込むには十分でないとの観測が強まれば、市場のインフレ期待が高まる。それを受けた長期金利上昇が、株式などのリスク資産価格の調整を促して、金融市場を動揺させる

(3)それが景気の下方リスクを高める。また、急速な利上げが景気を悪化させるとの懸念が市場に強まれば、それも景気の下方リスクを高める。

(4)他方で、金融市場が景気減速懸念を強めれば、インフレ期待が低下し、それは実質金利(名目金利―期待インフレ率)の大幅上昇を招く。その結果、実質金利で決まる部分が大きいFRBの利上げの効果が急に高まって、やはり景気の下方リスクを高めかねない。

したがって木内氏は、FRBが景気後退を回避しつつ物価の安定を回復させるのは、容易ではなく、「いわばナローパス(狭い選択肢しかない)ではないか」というのだ。

今後は市場の「利下げ予想」にFRBが振り回される

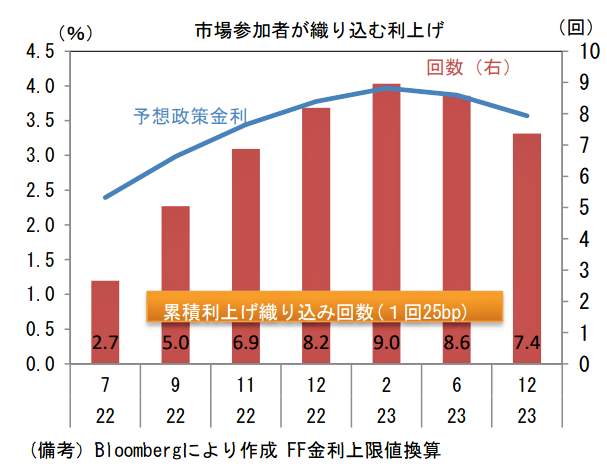

木内氏と同様に、「FRBと市場との戦いが景気後退の脅威を呼び込むだろう」と見るのは第一生命経済研究所主任エコノミストの藤代宏一氏だ。藤代氏のリポート「2023 年に利上げ打ち止め方針(6月 FOMC)」(6月16日付)では、2つの図を紹介している。

FOMC参加者が6月16日の会議終了後に明らかにした金利見通し(ドットチャート)(=図表1参照)と、金融市場参加者が織り込んでいる利上げ予想図(=図表2参照)だ。ちょっとわかりづらいが、この2つの図を比較すると、FRB側と市場との今後の利上げの見通しの違いがわかるという。

藤代氏はこう指摘する。

「FF(フェデラルファンド)金利先物が描く政策金利予想とドットチャートを比較すると、2023年央までに利上げが打ち止められることは双方で概ね一致しているが、2023年後半は市場参加者が利下げを見込んでいるのに対して、ドットチャートはややタカ派な姿になっている」

そこで、藤代氏はこう予想するのだ。

「今後、インフレ退治の代償として景気後退の脅威が大きくなり、それに従って市場参加者は利下げ予想を強めていくとみている。

6月15日に発表された小売売上高、NY連銀製造業景況指数、NAHB住宅市場指数(全米住宅建設協会が毎月公表する景況指数)はいずれも前月から悪化し、景気減速を強く示唆する結果であった。

過去数か月は市場参加者の利上げ予想をFed(連邦準備制度)が追随する構図となっていたが、今後は市場関係者の利下げ予想にFedが追随する構図に変化する可能性もあるだろう」

今後は金融市場にFRBが振り回される結果、景気後退の脅威が広がるのではないか、というわけだ。

戦いに向かうFRBの道しるべが間違っている?

さて、非常にザックリいうと、インフレ退治を掲げるFRBが目指すのは現在の金利を「中立金利にしたい」ということだという。

その「中立金利」のとらえ方が間違っているのではないかと、FRBの金融政策に根本的な疑問を投げかけるのは、みずほリサーチ&テクノロジーズのエグゼクティブ・エコノミスト門間一夫氏だ。

いったい、どういうことか。門間氏のリポート「道しるべにならない『中立金利』~FRBが直面する試練~」(6月16日付)では、まず「中立金利」について、こう説明する。

「FRBの幹部がこの数か月強調してきたのは、『金融政策を早く中立にしたい』という基本方針である。ここでは『中立金利』という概念が念頭に置かれている。中立金利とは、緩和でも引き締めでもない政策金利の水準である。したがって、実際の政策金利が中立金利より低ければ『金融緩和』であり、中立金利より高ければ『金融引き締め』である」

しかし、中立金利はあくまで理論上の概念で、推計や主観によって決められてきた。門間氏の指摘によれば、米国の中立金利は、FOMCメンバーがそれぞれ「自分はこう思う」という数字を3か月ごとに出し、現在はメンバーの平均をとって「2.5%」になっている。

その中立金利が「2.5%」とされる背景には、「自然利子率0.5%」+「物価目標2.0%」=「中立金利2.5%」という認識があるというのだ。

ややこしい数式の話になったが、「自然利子率」について説明すると、これは、(景気の影響が、緩和状態にもなく、引き締められた状態にもなく)景気に中立的な状態にある利子率のこと。つまり、「中立金利」の実質的な元になっているものだ。

自然利子率は、潜在成長率や貯蓄投資バランスなどの中長期的な「実体経済」の実力で決まる。コロナ以前では、0.5%~1%程度と考えられてきた。

ところが、門間氏によると、2010年代に潜在成長率の推移では説明がつかないほど低い水準に落ちたのだ。その時の低い水準2.5%程度だ=図表3参照。だから、門間氏はこう警戒する。

「今の中立金利が2010年代と同じ2.5%程度だと考えるべき根拠は、乏しいのではないか。今回のFOMC後に公表された金利見通し(ドットチャート)によれば、本年末の政策金利の中央値は3.375%であり、パウエル議長はそれを『やや引き締め的』と表現した。しかし、中立金利が2.5%ではなく3.5%あるいはそれ以上なら、そうは言えない」

「年末の政策金利も『中立』に届かないとすれば、米国の景気後退が今年中に起きる可能性は低いと言えるのかもしれない。それは短期的にはグッドニュースだが、来年以降にもっと深い景気後退が来るリスクが高まるという意味で、実はバッドニュースである。『中立金利』を念頭に置いて金融政策を語ることの功罪が、改めて問われるように思う」

FRBが仮に間違った低い「中立金利」を念頭に金融政策を行えば、見かけ上の景気後退と回復は早まり、グッドニュースになるだろう。

しかし、正しい「中立金利」がもっと高ければ、本当のもっと深刻な景気後退が遅くやってくるかもしれないというのだ。

(福田和郎)