2021年の金融マーケットのデータが集まってきた。そこで、きょうはその動向を振り返ってみたい。

金融には基本的に国境がないので、各国の投資商品を並べて考察していこうと思う。読者のみなさんにも、そういうグローバルな思考法に、ぜひ慣れていただきたい。

元気のない「円」にこだわる意味がない

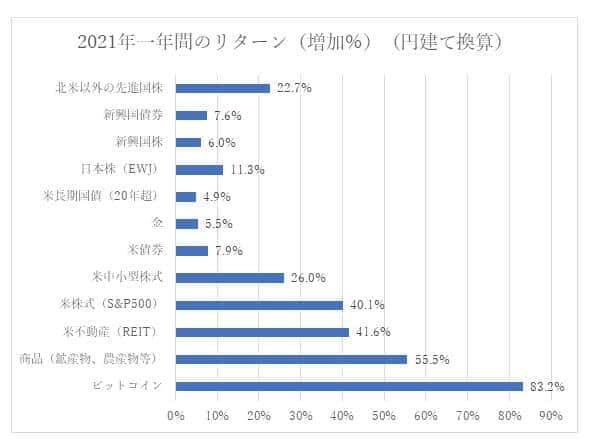

まず、金融商品ごとに一年間にどれだけ増えたかを見ていこう。

我々にとって、2021年の最大の事件の一つは、円安になったということだ。年初に1ドル=104円ほどだったのが、年末には1ドル=115円になった。対ドルで約10%円安になったわけだ。これは「日本の経済力が世界の中で相対的に1割下落した」と言っても良い。

昨年、世界の投資家の間でネガティブな話題として良く議論されたのは、新興国の株価が下がったことと、米国の長期債が下がったことである。新興国の経済は、コロナ禍で先進国の経済が混乱した煽りを受けて、それが増幅した形でやられてしまった。

また、米国の長期債は金利の上昇で下がってしまった。

しかし、日本の我々からすると、円建てでみれば海外の主な金融商品への投資はほぼすべてプラスのリターンとなった。言い方を変えると、今のように日本経済の状態が芳しくないときには、日本円だけに投資していたら得られるものは非常に少ないということだ。

日本で銀行預金をしている人は、金利が実質ゼロなので、円安になった分、資産価値が減るだけだ。しかし海外の資産を保有していれば、日本国内にいながら円安についてのリスクをヘッジすることができる。

投資は国境を越えて自由に行える。世界の通貨の中のマイナーで、かつ元気のない存在である円にこだわる意味はない。

日本株は「負け組」だった

主要な投資商品の中で、2021年のリターンでトップだったのがビットコインだった。円ベースで8割以上アップした。この一年間は、ビットコインの価格にかなり激しい上下があったが、もともとそういう金融商品なので受け入れるしかない。このところ米国の有名投資家がこぞって「株や債券などが全滅の場合に備えて」仮想通貨を購入するようになっている。2022年には仮想通貨のマーケットについて、違った風景が見えてくるのではないか。

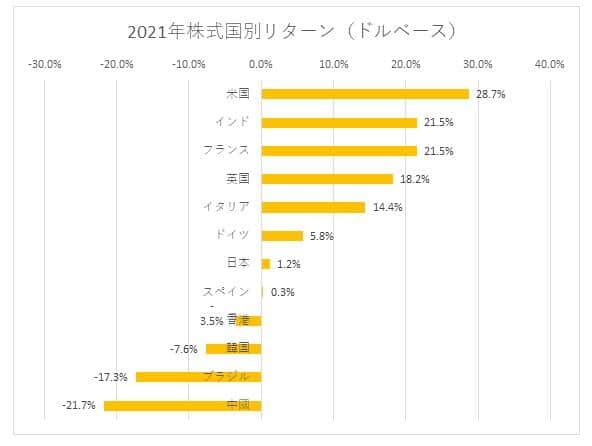

そして、2021年に強さが目立ったのは、米国の不動産と株式だ。米国株はドルベースで28.7%、円ベースでは年4割を超えるリターンを記録した。従来から私は米国株を推してきたが、さすがにちょっとデキすぎのようにも思える。史上最高値をどんどん更新し、未知の領域ともいえるレベルに到達した。

※米国の最近の状況については、〈後編〉で詳しく解説する。

日本株は何とかプラスになったので格好はついた。しかし、ドル建てでみた場合の伸びは1.2%に過ぎない。フランス株が22%、英国株が18%上がったのに比べると、先進国の株式市場としては最低レベルである。

世界の投資家からすれば「日本株は負け組」とされる。日本には個別に優れた企業はいろいろとあるが、他に魅力的な投資先がいろいろある中で、世界の投資家があえて日本株に大きく投資をしようとするインセンティブは低いと言わざるを得ない。

世界の主要マーケットのなかで一番厳しかったのは中国だ。国家主席の習近平氏による締め付けが厳しくなる中でハイテク株が大幅に下がり、株価は2割以上も下落した。これは主に中国の国内政治の問題によるものである。中国の不振がアメリカ経済の一人勝ちをさらに際立たせることになった。

2022年も不確実性に満ちた年になる!?

ここで、多くの人にとってなじみが薄いと思われる商品市場について触れておこう。これは農作物や鉱業産品を先物で取引する市場である。ETF(上場投資信託)によって一般人も容易に売買できる。2021年には多くの産品の価格が大幅に上昇し、全体として55%という素晴らしいリターンとなった。

コーヒーは76%、原油(WTI)は55%、木材は59%、天然ガスは47%、トウモロコシは23%、砂糖は22%、小麦は20%というふうに上昇した(ドルベース)。

ただし、2021年の商品相場の高騰にはコロナ禍で需要が供給に追いつかず品不足にあった、という特殊要因が手伝っていることに注意が必要だ。

商品相場は株価と逆相関して動く傾向があると広く考えられており、実際にも過去10年は米国の株価が上昇するのと対称的に商品価格は下がることが多かった。しかし、2021年は株式も商品もどちらも上昇したので、その理論に反する結果となった。

以上が2021年の金融市場の見取り図である。ひと言でいえば「やはりアメリカが強かった」ということに尽きる。

では、2022年の相場はどうなっていくだろうか?

2022年を予測するには、相場に大きく影響するいくつかのリスク要素を検討する必要がある。まず新型コロナウイルスについてだが、経済に対するネガティブな影響はあまり大きくならないとみている。ロックダウンなどの移動の制限は多くの国で人々が受け入れなくなっている。よほどの緊急事態にならない限り、経済への悪影響は低く抑えられるだろう。

今年はむしろインフレが大きな問題になり得る。中央銀行が金融引き締めに動いていくかどうかが注目される。今のところマーケットはこのリスクは大きくないと判断しており、それがアメリカを中心とする株価や不動産価格の上昇を支えている。しかし、ある時点で金利が大きく上昇し始めると、株価や不動産価格が大きく下落させる可能性は十分にある。最大の注目点である。

地政学的な問題も重要だ。なかでも中国共産党の方針、ロシアがウクライナに侵攻するか、米国の中間選挙など...... が市場を大きくかく乱する可能性がある。また、ヨーロッパのエネルギー事情にも注目が集まっている。ロシアの天然ガス供給が途絶えると、ドイツなどではこの冬を越すのも厳しい状況となる。

結局のところ、2022年も今までと同様に不確実性に満ちた年になるだろうということしか言えない。昨年まではとりあえず米国株を買っていれば何とかなってきたが、米国株が4割も上がってしまった今、我々は今後どういうふうに投資を進めていくべきか難しい状況に置かれている。これをどのようにしのいでいくか。今後それをさらに考えていきたい。(小田切尚登)