【3本目】夏も本番といったところで、猛暑がますます厳しくなっています。みなさまはいかがお過ごしでしょうか。

さて、この夏の相場は猛暑と同じく厳しいものになりそうだと感じています。というのも、デフレとインフレという、相反する二つのリスク要素が意識されるようになってきたからです。それぞれについて説明しながら銘柄選びを進めました。

そこで気になったのは、東証1部に上場する日本郵船(9101)でした。

厳しい夏の陣

【インフレ】

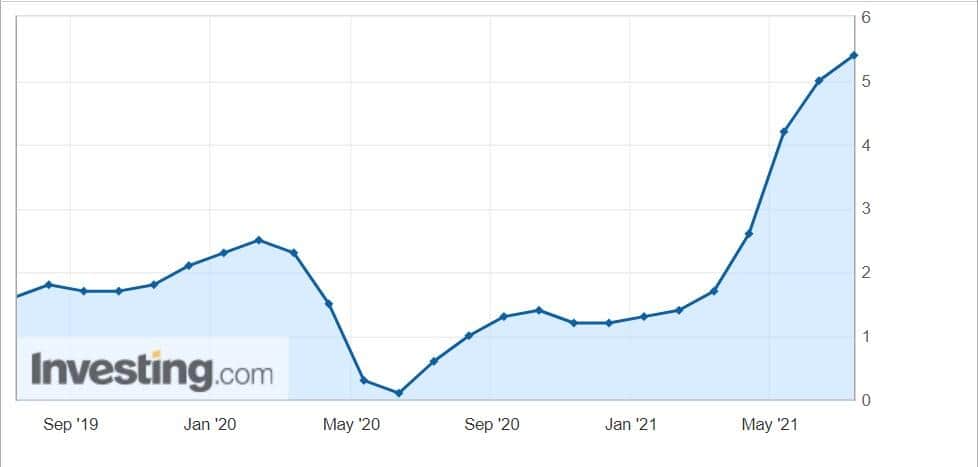

2021年7月13日に発表されたアメリカのCPI(消費者物価指数)は、5.4%と非常に高い値でした。今年に入ってからCPIの上昇は継続しており、インフレがますます激しくなっています。FRB(米連邦準備制度理事会)のパウエル議長は、「インフレは一時的」という趣旨の発言を繰り返していますが、実際問題として、製造業や小売業を中心にコストインフレによる減益に追い込まれた企業もいくつか出ています。

(参照:Investing.com, https://jp.investing.com/economic-calendar/cpi-733)

【デフレ】

世界的に新型コロナウイルスの変異型であるデルタ株が猛威を振るっています。デルタ株はワクチンを接種した人にも強い感染力を示すことがわかってきており、これまでのワクチンによる封じ込めの作戦が瓦解する恐れがあります。これによってコロナ禍からの回復による好景気という大前提が崩れれば、一気に不景気・デフレに転落することになるでしょう。

また、米国債10年ものの金利についても奇妙な動きがみられます。通常であればインフレと連動して金利は上昇するのですが、実際にはインフレが加速し始めた3月ごろをピークとして、以降は右肩下がりになっています。これを見る限り、債券市場はインフレよりもデフレを意識しているようです。

(参照:Investing.com, https://jp.investing.com/rates-bonds/u.s.-10-year-bond-yield)

さて、このようなリスクがある中で相場がどうなるかは、やはり結局のところFRBの出方次第になるでしょう。つまり、デフレに逆行することを防ぐために金融緩和を継続するか、あるいはインフレを抑えるためにテーパリング(量的緩和の縮小)を決断するかということになります。

いずれの場合も、グロース(成長)株にとっては厳しい状況になることが考えられます。グロース株は現在の利益よりも将来の利益を重視して買われるため、インフレによって将来の利益が目減りすれば、その分株価が下がることになります。

一方でテーパリングが行われた場合はどうでしょうか。一見すると、インフレとは逆の力学が働くため有利になるように思われます。しかし、ここで現在の国債金利がFRBによる大量の買い付けを前提としている点に注意が必要です。この買い付けが縮小されれば、金利は急激に上昇することになると考えられます。

そうなれば資金の調達コストが跳ね上がり、事業拡大のために資金を借り入れる必要のあるグロース株にはマイナスになります。

このような相場では、バリュー(割安)株が比較的良い選択肢になるのではないでしょうか。ただし、デルタ株のリスクを考えると、航空や観光といった銘柄は避けたいところです。また、製造業は小売業などもインフレに弱いため、これらも選択肢から外します。

そうなるとコロナ禍でも好況で、コストインフレも賃料に転嫁しやすい運送業、とりわけ海運業の銘柄が良いと考えます。